Quand et comment réaliser sa déclaration d’impôts à Genève ?

Comme c’est le cas dans de nombreux autres cantons, à Genève également, il est obligatoire de rendre sa déclaration d’impôt avant le 31 mars de l’année en cours.

Comme c’est le cas dans de nombreux autres cantons, à Genève également, il est obligatoire de rendre sa déclaration d’impôt avant le 31 mars de l’année en cours. Si ce n’est pas possible, ou si vous préférez retarder cette démarche, vous pouvez demander très facilement un délai pouvant aller jusqu’au 31 octobre. Par contre, celui-ci sera payant… Eh oui malheureusement c’est comme ça. Un délai demandé de 3 mois coûtera 20 CHF, 5 mois 40 CHF et supérieur à 5 mois, 60 CHF.

Dans le cas où vraiment vous n’avez pas pu réaliser ces démarches avant le 31 octobre, il est encore possible de demander un délai supplémentaire entre le 1er novembre et le 31 décembre, mais là ça se complique. Il faudra envoyer une demande « dûment motivée » par courrier ! Ça ne rigole plus, car bien entendu celle-ci sera étudiée et peut être refusée.

Voilà pour la question du « quand ». En ce qui concerne le « comment », il est bien sûr toujours possible de la réaliser à la main en remplissant le formulaire de déclaration d’impôt disponible au guichet de l’administration fiscale (Rue du Stand, 26 – pour ceux qui demanderaient). Il existe tout un système afin de réaliser sa déclaration de manière digitale avec les « e-démarches », mais il est également possible de la réaliser de manière partiellement digitale disons, avec le logiciel GeTax.

Confier sa déclaration d’impôt à des professionnels

Pour ceux qui travaille dans une fiduciaire, réaliser sa déclaration d’impôt est probablement un jeu d’enfant... Mais bon, évidemment, tout le monde ne fait pas ce métier. Que vous sachiez ou non le faire vous devrez déclarer vos impôts d’une manière ou d’une autre.

Pour ceux qui travaille dans une fiduciaire, réaliser sa déclaration d’impôt est probablement un jeu d’enfant... Mais bon, évidemment, tout le monde ne fait pas ce métier. Que vous sachiez ou non le faire vous devrez déclarer vos impôts d’une manière ou d’une autre.

Il est très facile (surtout à Genève) de faire des petites erreurs dans sa déclaration d’impôt si on ne connaît pas tous les termes techniques et charabias associés. De plus, trouver toutes les déductions nécessaires est un travail fastidieux, long et pénible.

« Est-ce que la vente de ma voiture vient s’ajouter à ma fortune imposable ? Je possède une maison à l’étranger, dans quelle case dois-je l’annoncer ? Frais forfaitaires ou effectifs ? Pour les devises étrangères, comment ça se passe ? »

Il faut être conscient que bien remplir sa déclaration est important. Alors on peut toujours se dire que dans le pire des cas ce n’est pas très grave, on paiera juste un peu plus d’impôt que nécessaire. Mais soyons réaliste, peu de contribuable souhaiterait ça.

En nous confiant votre déclaration d’impôt, nous nous occupons de toute la communication avec l’autorité fiscale afin de faire valoir vos droits, et prenons en charge les éventuelles corrections sur la déclaration si nécessaire.

Optimiser vos impôts dans le canton de Genève

J’ai envie de vous dire, la réponse est simple, il suffit d’accumuler les déductions fiscales… Mais évidemment ce n’est pas si simple que ça.

J’ai envie de vous dire, la réponse est simple, il suffit d’accumuler les déductions fiscales… Mais évidemment ce n’est pas si simple que ça.

C’est directement le nombre et les montants des déductions qui feront baisser votre revenu imposable et de ce fait, vos impôts. Donc pour optimiser sa facture, il est intéressant de bien les connaître.

Après la réalisation de votre déclaration fiscale, nous tenons toujours à proposer un nouveau rendez-vous sans engagement afin de discuter des potentielles futures optimisations fiscales pour diminuer votre facture d’impôt sur le long terme. Le but étant de pouvoir discuter de votre situation et de prendre des décisions en harmonie avec vos potentiels projets.

- Avez-vous déjà un 3e pilier ? Est-ce judicieux d’en ouvrir un par rapport à vos attentes futures ?

- A Genève le 3e pilier B est déductible. Quelles sont les différences avec le 3A ?

- Souhaitez-vous racheter des années de votre 2ème pilier ? Dans quel but ? Quel montant puis-je racheter et quelles seront les conséquences ?

- Devenir propriétaire à Genève, quels impacts fiscaux cela engendrerait-il ?

Nous souhaitons, certes vous simplifier la vie en réalisant votre déclaration d’impôt, mais souhaitons surtout vous aider à réduire cette facture d’impôt sur le long terme.

Réaliser une Taxation Ordinaire Ultérieure (TOU) à Genève en 2023 : Oui ou Non ?

Vous avez peut-être entendu parler de la nouvelle loi concernant l’imposition à la source entrée en vigueur en janvier 2021. Celle-ci change quelque peu les règles, et offre une option afin de déduire des frais en réalisant une « déclaration d’impôt ordinaire ».

Vous avez peut-être entendu parler de la nouvelle loi concernant l’imposition à la source entrée en vigueur en janvier 2021. Celle-ci change quelque peu les règles, et offre une option afin de déduire des frais en réalisant une « déclaration d’impôt ordinaire ». Le twist, c’est qu’une fois cette option choisie, il n’y a pas de retour en arrière pour les contribuables résidents sur le sol Suisse. Ce sera votre méthode d’imposition à jamais… Pour les frontaliers, la demande de TOU devra être déposée chaque année en demandant d'être considéré comme un quasi-résident Suisse.

Alors oui ou non à la TOU ? Eh bien c’est une question à laquelle on ne peut répondre qu’au cas par cas.

Effectivement, dans ce contexte, il est très important d’effectuer une simulation fiscale afin de savoir si cette méthode est plus avantageuse financièrement ou non pour votre situation. Cette simulation permet d’avoir une vision globale et détaillée des deux options possibles afin de pouvoir les comparer directement et faire un choix éclairé. Malheureusement, si vous faites le mauvais, alors vous payerez plus d’impôts que nécessaire, et ce choix sera irréversible.

Déclarer ses impôts dans le canton de Genève avec FBKConseils : Comment ça marche ?

1. Le premier contact !

Afin de réaliser votre déclaration d’impôt dans le canton de Genève, vous pouvez nous contacter par email, ou directement par téléphone au 021/601.07.22. Vous pouvez également directement prendre un rendez-vous afin de nous expliquer votre situation et nous poser toutes vos questions.

2. La création du dossier !

Chez FBKconseils, nous offrons deux méthodes afin de construire votre dossier. La méthode traditionnelle : Après notre premier rendez-vous, nous vous enverrons un fichier Excel. Vous pourrez simplement cocher tout ce qui correspond à votre situation et notre fichier vous indiquera précisément de quels documents nous avons besoin pour établir votre déclaration d’impôt. La méthode digitale : Nous avons créé une plateforme directement sur notre site qui vous permettra d’établir un devis personnalisé. Une fois votre situation décrite vous pourrez valider votre devis et recevoir dans votre boite mail la liste des documents nécessaires. Par la suite vous pourrez nous les transmettre directement en ligne.

3. La déclaration d’impôt et l’envoi !

Lorsque nous aurons réalisé votre déclaration d’impôt, nous nous chargerons de l’envoyer directement et vous fournirons une copie pour vérification. Nous apporterons toutes les corrections nécessaires, si besoin.

4. Le suivi et les optimisations fiscales !

Une fois finalisée, vous aurez la possibilité de nous mandater afin de faire le point ensemble sur les différentes pistes d’optimisations possibles à Genève pour l’année suivante.

Combien de temps dure cette procédure et combien ça coûte ?

Déterminer le temps nécessaire pour réaliser votre déclaration d’impôt varie en fonction de la complexité de votre situation. En moyenne, FBKConseils traite une déclaration d’impôt en 10 jours ouvrables à la réception de l’intégralité des informations et documents nécessaires. Il faut ajouter au temps de traitement le temps nécessaire de votre côté pour réunir toutes ces informations puis finalement une période d’attente de la part de l’autorité fiscale pour obtenir la décision finale de taxation.

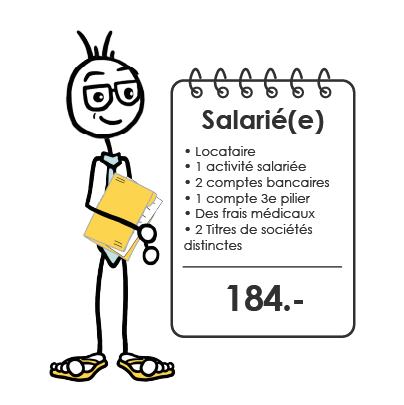

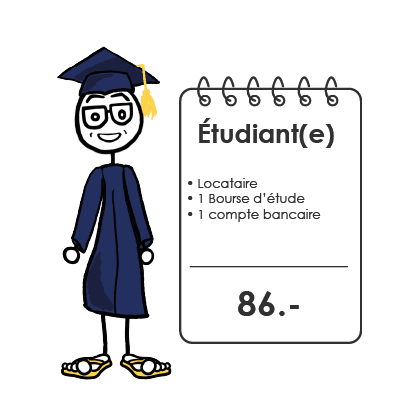

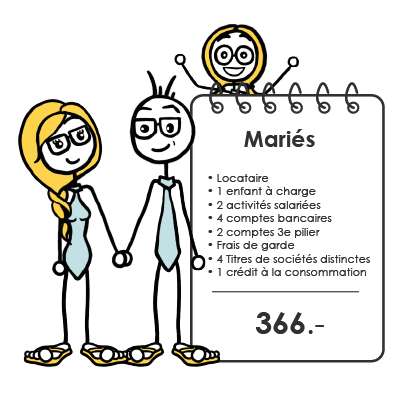

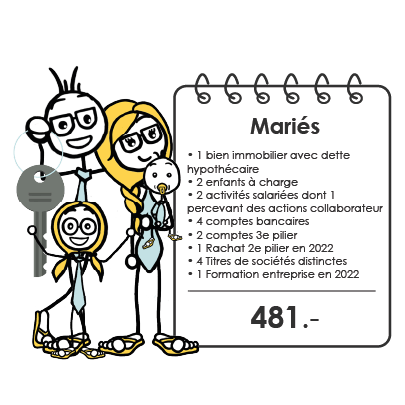

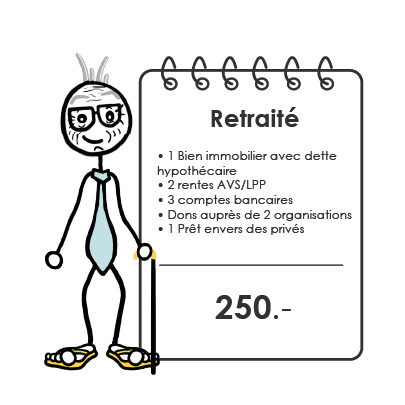

En ce qui concerne les prix, cela dépend énormément de votre situation, vous pouvez donc nous demander un devis personnalisé par email, en utilisant notre nouvelle plateforme digitale ou vous faire une idée avec les différents exemples ci-dessous.

Téléchargez la liste des prix:

Confiez-nous votre déclaration d'impôt

Dans le canton de Genève, vous devez avoir soumis votre déclaration d’impôts avant le 31 mars. Si vous ne pouvez respecter ce délai, vous avez la possibilité de demander une prolongation pouvant aller jusqu’à octobre.

Dans le canton de Genève payer des acomptes est obligatoire. Deux choix s’offrent à vous : payer la totalité en février afin de profiter d'une légère réduction soit payer la totalité sur 10 mois entre février en fin novembre.

Pour les Genevois(es) imposés à la source, vous pouviez jusqu’en 2022 remplir le formulaire de rectification simple afin de déduire certaines dépenses (3e pilier, repas, transport, etc). Aujourd’hui aucune déduction ne sera admise à moins de faire une demande de taxation ordinaire ultérieure (TOU). Cela revient à rester imposé à la source mais demander que l’on vous impose comme une personne de nationalité Suisse ou titulaire d’un permis de séjour C.

Vous pouvez retrouver un simulateur fiscal sur le site des autorités Genevoises. Une fois vos principales informations saisies, vous aurez une idée des impôts que vous devrez payer. C’est sur cette base que vous pourrez fixer vos acomptes.

Attention, le simulateur Genevois n’est pas doté d’une forte précision. Il y aura forcément des corrections vers le haut ou vers le bas après avoir rendu votre déclaration d’impôt.

À Genève comme ailleurs, il existe deux types de retards ne menant pas aux mêmes pénalités :

- Retard dans sa déclaration d’impôt : Le canton de Genève permet de retarder la remise de sa déclaration d’impôt. Les délais peuvent être facturés de manière forfaitaire.

- Retard dans le paiement de ses impôts : Dès réception de la facture à votre domicile, vous aurez 30 jours, ni plus ni moins, pour vous acquitter de cette somme. Au-delàs, vous écoperez d’une amende proportionnelle au montant à payer.

Depuis 2022, la rectification simple a été modifiée de manière à pouvoir faire valoir des corrections au niveau des barèmes à appliquer, des changements au niveau des revenus du conjoint, des modifications au niveau des enfants mais ne permet plus de faire valoir des déductions à proprement parlé. Si vous avez des frais (rachat 2e pilier, cotisations au 3e pilier, transport, repas et autres) à faire valoir, vous devrez déposer une demande de taxation ordinaire ultérieure.