Écrit par Yanis Kharchafi

Écrit par Yanis KharchafiImpôt et bien immobilier à l’étranger

Depuis maintenant plusieurs années nous vous composons une panoplie d’articles pour vous aider à mieux comprendre votre fiscalité et vos impôts. Retrouvez notre page impôts qui vous permettra en fonction de votre canton de trouver l’information que vous cherchez.

Pour rappel, dans cet article, nous nous basons toujours sur le principe que votre résidence fiscale est en Suisse, que celle-ci a par conséquent la séniorité en matière d’impôt et décide de comment seront imposés vos salaires, vos loyers, votre fortune générée en Suisse.

Pour la première fois, nous nous concentrerons dans cet article sur l’imposition des biens détenus à l’étranger, et aborderons en détail l’imposition des biens immobilier que vous ne détenez pas sur le territoire de la Confédération.

Au programme :

Impôt sur le revenu et sur la fortune des biens immobiliers à l’étranger

Pour de nombreuses raisons, il est assez courant aujourd’hui d’avoir des biens immobiliers en Suisse mais également l’étranger :

- Héritage

- Bien de rendement

- Maison de vacances

- Ancienne résidence principale (déménagement)

Doit-on déclarer son bien immobilier en Suisse ou seulement à l’étranger ?

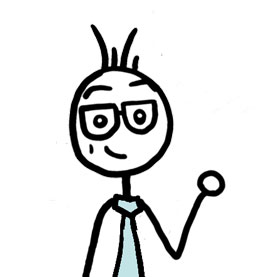

Pas besoin de tergiverser, la règle est simple : Vous devrez déclarer dans votre déclaration fiscale votre bien immobilier en Suisse ET dans le pays où il se situe. Facile non ? Si vous détenez un bien immobilier, il doit apparaitre fiscalement dans les deux pays. Cela marche aussi à l’envers, si vous avez un bien en Suisse mais que vous résidez fiscalement ailleurs (par exemple en France), vous devrez effectuer une déclaration d’impôt en Suisse.

Dans quel pays doit-on payer des impôts sur les biens immobiliers détenus à l’étranger ?

Pour les biens immobiliers (à ne surtout pas confondre avec les biens et revenus mobiliers tels que des actions, obligations, dividendes, coupons, etc.) les impôts sont dus là où se situe le bien immobilier. Si vous louez votre appartement à Divonne, alors vous devrez déclarer vos revenus et votre fortune immobilière en Suisse et en France, mais c’est la France qui imposera le tout.

Comment seront impactés vos impôts si vous détenez des biens immobiliers à l’étranger ?

Comme nous l’avons vu au point précédent, même si votre bien n’est pas situé Suisse, vous devrez dans votre déclaration d’impôt, indiquer deux caractéristiques fiscales très importantes :

La valeur fiscale du bien immobilier

Qu’importe l’utilité de votre logement (résidence secondaire, bien de rendement, maison familiale) vous devez indiquer cette fameuse valeur fiscale. C’est sur ce montant que les autorités fiscales se basent pour déterminer votre patrimoine et par conséquent votre imposition.

Et comment définir cette valeur fiscale ? Pas simple de vous répondre… En fonction de votre canton de résidence, vous serez soumis à des règles plus ou moins stricte :

Une attestation fiscale du pays où se site votre bien immobilier

Dans certains pays, vous pourrez obtenir, de la part des autorités locales, la valeur fiscale de votre bien. Si tel est votre cas, nous vous suggérons d’essayer de l’utiliser car il y a de fortes chances qu’elle soit bien inférieure à la 2e option.

Une valorisation en fonction du prix d’achat

Si vous ne possédez pas d’attestation fiscale, vous devrez partir du prix d’achat dans la plupart des cantons et ensuite vous aurez le droit, soit à un abattement comme à Genève ou à une réduction forfaitaire comme pour le canton de Vaud.

La valeur locative ou les loyers immobiliers

Cela suit le même principe que pour les biens immobiliers détenus en Suisse. La valeur locative permet, dans le cas ou votre bien ne serait pas loué, de déterminer quel loyer aurait pu être perçu dans le cas d’une location. Ce loyer est un loyer fictif MAIS imposable !

À ce stade, nous nous demandons tous : À quoi bon déclarer mon logement en Suisse si c’est l’autre pays qui va imposer cette fortune et ses revenus ? On est d’accord. Mais patience, il existe une raison importante et pas forcément logique aux premiers abords.

Une hausse des taux d’imposition sur le revenu et sur la fortune

Le titre du paragraphe résume assez bien la situation. Comme nous avons établi que c’est le pays sur lequel repose le bien qui vous imposera, cela signifie que pour respecter la règle générale permettant d’éviter la double imposition, la Suisse ne devrait pas prélever d’impôt ni sur la fortune ni sur les revenus immobiliers étrangers.

En revanche elle demandera de connaitre avec précision la valeur fiscale de votre bien ainsi que sa valeur locative (ou ces loyers) afin d’ajuster votre taux d’imposition en Suisse. Que ce soit clair dès maintenant : l’ajustement se fait vers le haut, votre taux d’impôt a de grandes chances d’augmenter.

Pouh, je sens que ce dernier paragraphe était en trop… Je sais, il y a plus évident comme raisonnement… Mais avec un exemple tout ira mieux.

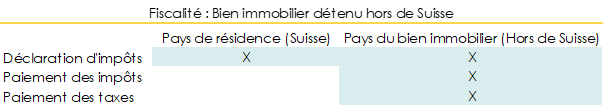

Revenus générés en Suisse et imposés en Suisse (par exemple votre salaire) : 50’000 CHF

Revenus générés à l’étranger et imposés à l’étranger : 50’000 CHF

Total des revenus pour l’année 2022 : 100’000 CHF

Et finalement, pour simplifier, imaginons que dans notre monde, les barèmes d’impôts suisses ET étrangers soient identiques.

Cas 1 – Fiction : La règle n’existe pas

Si nous vivons dans cette réalité (imaginaire) vous auriez dû payer un impôt :

En Suisse de 50’000 x 12% = 6’000

À l’étranger de 50’000 x 12% = 6’000

Total des impôts : 12’000 CHF, soit 12% d’impôt sur le revenu total de CHF 100’000.

Cas 2 – Réalité : La règle existe (malheureusement)

Dans notre réalité, les impôts se calculent comme suit :

En Suisse : Ils imposeront CHF 50’000, pas au taux de CHF 50’000 mais au taux de CHF 50’000 + 50’000 = CHF 100’000. Finalement la Suisse imposera CHF 50’000 au taux de 22% = CHF 11’000.

À l’étranger : C’est pareil que pour la Suisse, dans la majeure partie des cas vos revenus étrangers seront pris en compte pour calculer le taux d’impôt : 50’000 x 22% = CHF 11’000.

Total des impôts : 22’000 CHF

Alors, logique ou arnaque ?

Finalement c’est assez logique… Si vous aviez gagné la totalité des revenus en Suisse, le taux aurait été de 22%. De plus la Suisse n’impose pas les 50’000 CHF étrangers. Cette règle permet de rétablir le “juste” taux par rapport à l’ensemble de vos revenus annuels.

Ce premier exemple avait pour but d’expliquer simplement ce mécanisme. Je vous propose maintenant de vous pencher sur un exemple plus concret en prenant en compte les dettes, les intérêts et la répartition internationale.

Exemple de biens immobiliers en Suisse et en France

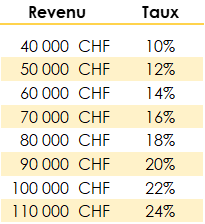

J’ai une maison en Suisse d’une valeur fiscale d’1 million de CHF. Pour acheter ce bien, j’ai contracté une dette de CHF 800’000 avec un intérêt de CHF 8’000 par an et des frais d’entretien annuels de CHF 2’000. L’administration fiscale a établi que la valeur locative était de CHF 30’000.

Mon bien immobilier Français à une valeur fiscale de CHF 500’000, une dette de CHF 300’000 pour un intérêt annuel de CHF 6’000. Les frais d’entretien s’élèvent chaque année à CHF 1’000. Dernière info, la valeur locative est de CHF 10’000.

Premier impôt : L’impôt sur la fortune

Étape 1 : Déterminer la répartition internationale de la fortune

Comme expliqué dans les premiers paragraphes, nous devons identifier la partie imposée en Suisse et celle imposée en France.

Nous avons :

- 66.66 % (67%) de notre fortune détenue en Suisse qui sera imposé par la Suisse (1’000’000 / 1’500’000)

- 33,33 % (33%) de notre fortune détenue en France qui sera imposée par la France (500’000 / 1’500’000)

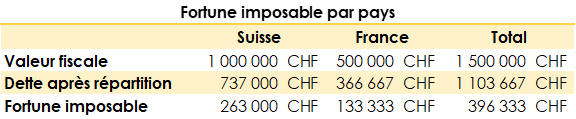

Étape 2 : Déterminer la répartition internationale de la dette et calculer la fortune imposable par pays

Si la fortune et les revenus ajustent votre taux, la dette aussi à son rôle à jouer. Elle va diminuer soit

- Le montant imposable, si elle est considérée comme une dette Suisse.

- Soit diminuer le taux d’impôt, si elle est considérée comme une dette étrangère.

Dans notre exemple, toute la question est de savoir quelle partie sera attribuée à la France et quelle partie sera attribuée à la Suisse. Pour le savoir, il vous suffit de prendre les pourcentages définis à l’étape 1.

Dette imposable en Suisse : Dette totale * répartition Suisse : 1’100’000 x 67% = 737’000 CHF

Dette imposable en France : Dette totale * répartition France : 1’100’000 x 33% = 366’667 CHF

Nous pouvons grâce à ces deux répartitions savoir avec précision quel pays imposera quelle partie de notre fortune.

Evidemment, après avoir lu (et relu, évidemment) tous nos articles sur le calcul de la fortune imposable, vous savez que pour la calculer il suffit de faire : Fortune totale – dette totale. Dans notre exemple cela donnera :

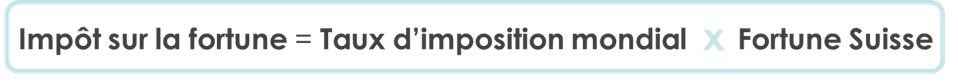

En conclusion, la suisse imposera la fortune imposable de CHF 263’000 au taux de la fortune mondiale de CHF 263’000 + 133’000 = CHF 396’333.

Voilà, vous savez comment votre fortune étrangère et vos dettes vont impacter précisément votre déclaration d’impôt suisse.

La fortune n’était que la moitié du travail, nous devons ajouter quelques étapes pour intégrer la partie revenu de vos biens immobiliers étrangers.

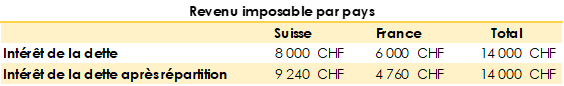

Répartition internationale des intérêts de la dette

Dans notre exemple, nous avons eu recours à deux prêts immobiliers (une hypothèque suisse, et un crédit immobilier français) afin de financer nos logements. Chacun de ces prêts, en plus de la part qui doit être remboursée annuellement, a un coût : Les intérêts de la dette.

Ces intérêts peuvent chaque année être déduits de votre revenu imposable. Nous devons définir s’ils seront déductibles de votre revenu français ou de votre revenu suisse.

Nous avons en totalité CHF 14’000 d’intérêts de la dette qui doivent être répartis entre les deux pays. Pas besoin de calcul supplémentaire, nous allons utiliser la répartition de la fortune calculée plus haut à l’étape 1 à savoir : 66 % – 34 %.

La Suisse permettra de déduire de son revenu imposable CHF 9’240 net la France CHF 4’760.

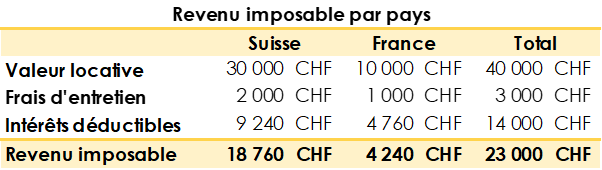

Calcul du revenu imposable et calcul de l’impôt grâce à la répartition internationale

Rien de plus simple, il suffit de prendre la totalité des revenus imposables en Suisse moins toutes les déductions autorisées, puis retrancher les intérêts de la dette, calculés grâce à la répartition internationale.

En somme voici le résultat de notre exemple :

Finalement, la Suisse imposera CHF 18’760 à un taux d’impôt équivalent à un revenu de CHF 23’000.

Piouuuuh voilà une affaire rondement menée qu’en pensez-vous ? Si vous lisez encore ces dernières lignes c’est que cet article vous a plu presque autant qu’à moi. S’il vous reste des questions ou si vous souhaitez simuler l’impact d’un achat immobilier, n’hésitez pas à nous contacter.