Écrit par Yanis Kharchafi

Écrit par Yanis KharchafiL’impôt sur le retrait du 2e et 3e pilier pour partir en France

Introduction

Vous quittez la Suisse pour la France ? Combien allez-vous payer d’impôts sur le retrait de vos 2e et 3e piliers ? Noé vous répond !

Vous avez prévu de retourner en France suite à une expérience professionnelle en Suisse ? Ou vous souhaitez démarrer une nouvelle expérience en France après des années de travail en Suisse ou tout simplement profiter de votre retraite chez vous ?

Deux trajectoires de vie, une même question: combien allez-vous payer d’impôts sur le retrait des 2ème et 3ème piliers ?

Petite minute : Si vous n’avez pas la France comme destination finale alors vous feriez mieux de lire mon article plus général sur le sujet. Et si vous n’êtes pas certain de pouvoir profiter de vos avoirs LPP, je vous invite à consulter les conditions de retrait de votre 2ème pilier.

Sinon… c’est parti !

Au programme :

Qui, quand et que peut-on récupérer de ses avoirs du 2e pilier pour partir en France ?

Avant de parler impôts nous vous proposons une petite session d’introduction pour faire un point général sur la situation à savoir qui peut récupérer ses avoirs ? À partir de quand pouvez vous demander vos avoirs et de quels avoirs parle t-on ?

Qui et quand peut-on demander le retrait de ces avoirs du 2e pilier ?

Même si nous avons d’autres articles qui expose plus largement cette problématique voici un petit résumé : Que vous soyez Suisse, Français, frontalier ou résident les règles qui régissent le 2e pilier sont les mêmes pour tout le monde. Aucune différence. Voici ces quelques règles :

L’encouragement à la propriété du logement (EPL) : L’achat d’une résidence principale

La loi Suisse autorise quiconque à demander le retrait de ses avoirs dans le but de financer tout ou une partie du prix d’achat de votre résidence. Quand on parle d’achat cela va de paire avec le remboursement d’une dette ou le financement de travaux d’amélioration pour autant que le projet immobilier soit votre résidence principale. En terme de montant, la règle est assez logique, il n’est pas possible de financer plus que le prix. Si la maison vaut CHF 100’000 il ne sera pas possible de retirer CHF 200’000 de votre 2e pilier.

Le départ hors de Suisse ou l’arrêt de travail en Suisse

Si vous étiez résident et avez décidé de partir en France ou si vous étiez frontalier et votre permis de travail se termine, ces deux raisons permettent de demander le retrait d’une partie seulement de vos avoirs LPP : La part sur obligatoire. En somme c’est tout ce qui dépasse le cadre de la loi, la partie qui n’est pas strictement régie par le cadre légal. Pour certain cette partie sera énorme pour d’autre presque inexistante mais telle est la vie. Pour vous faire une idée précise, il vous faut demander votre certificat LPP et vérifier dans les petites lignes comment se compose votre 2e pilier.

Quid du retrait de votre 3e pilier pour partir en France ?

Pas de gros paragraphe cette fois mais une règle simple, une fin de carrière en Suisse implique une possibilité de retrait de vos avoirs du 3e pilier. Le 3e pilier est en principe pas contraignant.

Attention tout de même, les 3e piliers souscrit en assurance pourraient poser problème au moment du retrait. Si votre contrat n’a pas perduré plus de 10 ans avant que la valeur atteigne la somme de vos cotisations. En le retirant trop tôt vous risquez fortement de perdre de l’argent. Alors ne confondez pas : avoir le droit de retirer votre 3e pilier et avoir envie de le retirer.

L’impôt sur votre retrait LPP en 3 étapes

La Confédération helvétique a signé des conventions de double imposition avec plus de 80 pays pour éviter, justement, de payer deux fois des impôts sur votre épargne.

Avec la France, comme avec la plupart des pays européens, le système fiscal fonctionne en 3 étapes.

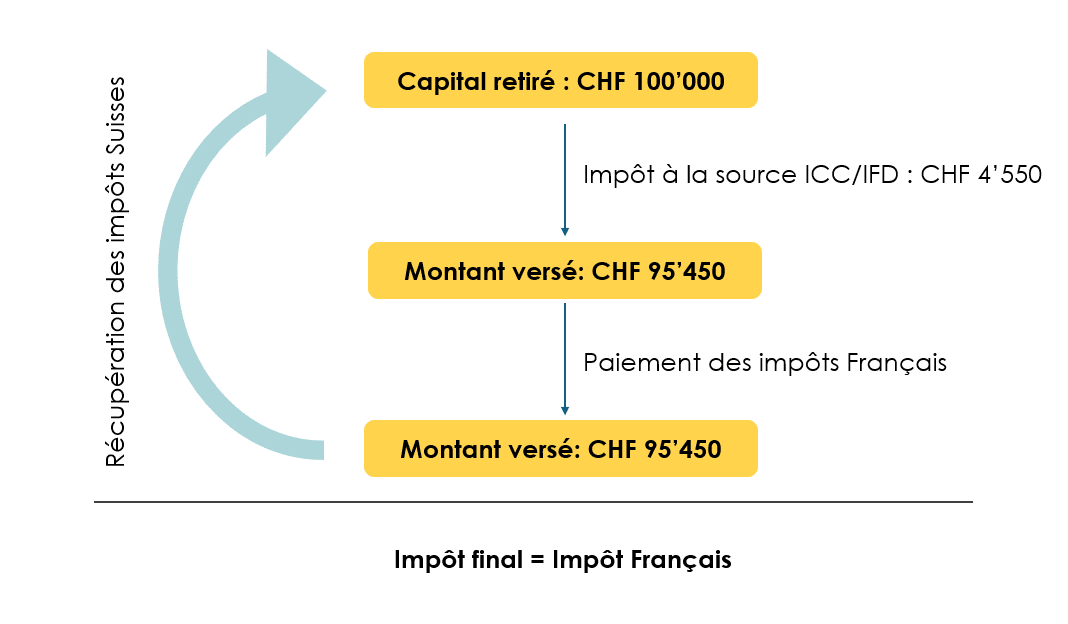

Etape 1 : Un impôt à la source en Suisse

La Suisse prélève tout d’abord un impôt à la source. Ce dernier varie en fonction du montant en question, de votre état civil et du canton concerné. Attention lorsque l’on quitte la Suisse ce n’est pas votre résidence qui compte mais le lieu d’où part l’argent.

Etape 2 : Payer des impôts dans votre pays de résidence

Lorsque vos avoirs sont libérés, vous avez l’obligation de les déclarer dans votre nouveau pays de résidence, ici la France.

C’est au tour des autorités fiscales françaises de vous réclamer un impôt. A ce stade, deux scénarios existent, que je détaille juste après.

Etape 3 : Récupération de l’impôt à la source payé en Suisse

Une fois le montant réglé, vous pouvez récupérer l’impôt à la source. Cette petite gymnastique fiscale vous permet de ne payer, finalement, qu’un seul impôt, celui français.

Deux scénarios d’imposition du côté français.

La France considère vos avoirs LPP et de 3e pilier soit comme faisant partie d’un prélèvement forfaitaire libératoire, soit comme un revenu exceptionnel.

Dans le 1er cas, un taux fixe s’applique. Ce qui est généralement profitable lorsque le montant en question est conséquent. Dans le 2e, l’impôt est proportionnel au montant reçu, ce qui peut être avantageux lorsque la somme est moindre.

Le prélèvement forfaitaire libératoire: à quelles conditions ?

Le prélèvement forfaitaire libératoire est imposé au taux fixe de 7,5% moins 10%, c’est-à-dire 6,75%, indépendamment du montant de vos avoirs.

Pour y être éligible, le retrait doit répondre à l’une des deux conditions suivantes:

- servir à l’achat d’une résidence principale

- ou être retiré sous forme de capital en une seule fois (une autre partie peut être retirée sous forme de rentes).

L’achat d’une résidence principale.

La condition est assez claire: si vous souhaitez financer l’achat d’une propriété qui fera office de résidence principale, alors vous serez imposés au taux fixe du prélèvement forfaitaire libératoire.

ATTENTION : En fonction de votre caisse de pension et de la banque, vous ne pourrez pas financer avec vos avoirs LPP tous les frais liés à votre achat (frais de notaire, garantie bancaire, frais de dossier).

Le retrait d’un capital unique.

L’autre condition pour profiter du taux fixe est de retirer le capital en une seule fois. Par exemple, vous ne pourrez pas décider de récupérer la partie surobligatoire à 45 ans ou avant et la partie obligatoire par la suite.

Cela dit, vous pouvez décider de retirer une partie en capital et le reste vous sera versé sous forme de rentes. La première partie sera soumise à l’impôt à taux fixe de 6,75% et l’autre sera imposée normalement – comme un revenu.

L’imposition sur le revenu exceptionnel

Que signifie “exceptionnel” ? Il s’agit surtout d’une définition négative. Autrement dit, quand votre retrait ne remplit pas les caractéristiques d’un prélèvement forfaitaire libératoire comme on l’a vu juste avant, il est considéré comme “exceptionnel”.

Cette option est plutôt intéressante pour des petits montants, puisque l’imposition repose sur un barème progressif : le barème de l’impôt sur le revenu.

La charge fiscale peut vite devenir importante.

Dans tous les cas, il est pertinent de faire appel à un professionnel qui va pouvoir calculer et comparer les différents montants.

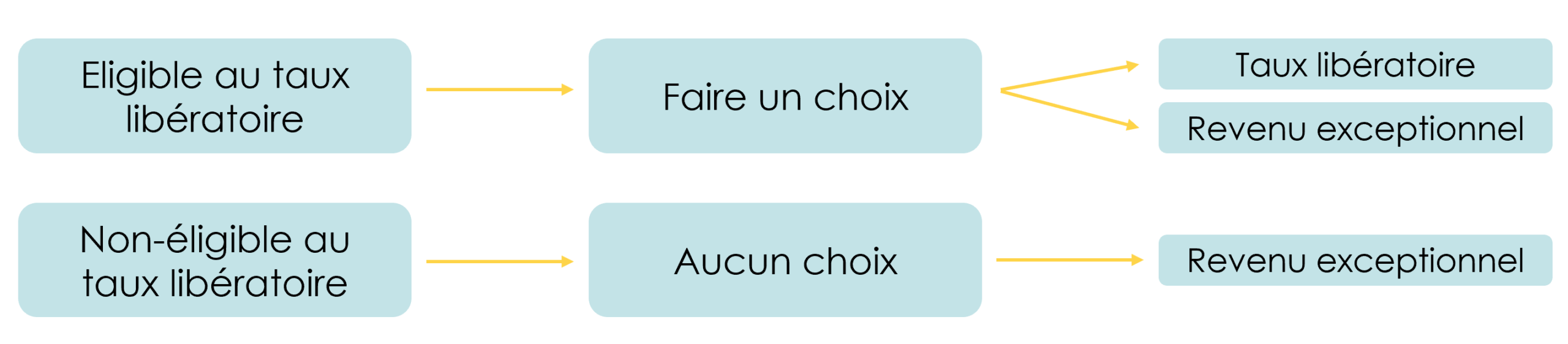

Puis-je choisir la méthode d’imposition ?

Si votre retrait est considéré comme un prélèvement forfaitaire libératoire, vous avez le choix entre une imposition à taux fixe et à taux progressif.

Sinon, ce sont les conditions du revenu exceptionnel qui font foi.

En conclusion, quel que soit l’impôt français à payer, une fois ce dernier réglé, n’oubliez pas de réclamer le montant retenu par les autorités helvètes.

Comment FBKConseils peut vous aider avec le retrait de votre 2e pilier pour partir en France ?

Un premier rendez-vous d’introduction

Chez FBKConseils, nous offrons à tous nos nouveaux clients un premier entretien gratuit d’une vingtaine de minutes. Ce rendez-vous permet de compléter les informations disponibles sur notre site ou notre chaîne YouTube, tout en répondant à vos questions spécifiques.

Accompagnement dans les démarches administratives

La demande de retrait du 2e pilier peut sembler complexe à première vue, mais elle est souvent plus longue que réellement compliquée. Cela dit, FBKConseils est là pour vous simplifier la vie. Nous prenons en charge l’ensemble des démarches administratives liées au retrait de votre 2e pilier et, par la suite, à la demande de remboursement de l’impôt à la source.

Voir les 8 commentaires

6h43

Great content! Keep up the good work!

17h18

merci pour cet article. Pourriez-vous dire les lignes utiliser quand faisant la formulaire d’impôt en France?

Par example, pour le prélèvement forfaitaire libératoire j’utiliserai formulaire 2042 ligne 1AT (pensions en retraite de capital taxables à 7.5%). Mais, pour éviter le taxation double est-ce qu’il faut remplir le 2047? Ou quelque-chose d’autre?

Merci beaucoup,

14h40

Bonjour et merci pour votre article.

J’ai un deuxième pilier en suisse autour de 100kchf pour la part surobligatoire et 40k pour la part obligatoire. Je suis retourné en France il y a qqs années pour y vivre et travailler (j’ai 50ans). Je voudrais aujourd’hui retirer la part surobligatoire au minimum.

Dans l’article général vous dites qu’on peut retirer la part surobligatoire, mais pas la part obligatoire, sauf cas particuliers (résidence principale,…).

Dans l’article ci-dessus vous dites que pour payer le taux fixe de 6,75% il faut retirer (tout?) en capital = Qu’on ne peut pas prendre seulement la part surobligatoire? c’est ça? Je suis confus. Puis-je ET dois-je tout retirer alors? (obli+surobli) pour payer l’impot fixe de 6,75%. Est-ce possible sans conditions?

Merci de votre réponse.

19h49

J’ai bien pris connaissance de votre réponse. merci. Je vais voir avec l’administration française pour les détails. Comme vous me dites que vous êtes spécialisés sur la suisse, je me pose la question suivante: Si je décide de laisser mes cotisations 2ième pilier sur le compte de libre passage, y a t’il des moyens pour optimiser les rendements? (Je suis à 0% depuis plus de 5ans. Et même en négatif avec les frais de gestion appliqués) Merci.

9h39

Bonjour

Je souhaiterais débloquer une partie de mon 2eme pilier pour un achat de résidence principale.

Est ce que mes cotisations (cmu) vont augmenter ?

Merci

12h09

La CMU dépend normalement de votre RFR (revenu fiscal de référence), si ce dernier venait à augmenter par la suite d’un retrait du 2e pilier, alors techniquement la CMU ponctionnera aussi une partie de ces avoirs retirés. La CMU calcule les cotisations en prenant l’ensemble des revenus puis les multiplie par un taux forfaitaire. Notez que nous sommes surtout spécialisés sur la partie Suisse, donc pour avoir plus de précisions concernant cette situation, nous vous conseillons tout de même de contacter la Sécurité Sociale afin d’éclaircir ce point avant d’entreprendre les démarches de retrait.

17h22

A partir de quel Age il et possible de récupérer le montant des piliers si je ne travaille plus en suisse ?

14h45

Concernant le 1er pilier, vous pourrez demander une rente AVS jusqu’à 2 ans avant l’âge ordinaire (63 ans pour les hommes, 62 ans pour les femmes en 2022 –> des changements auront lieu assez rapidement). En ce qui concerne le 2e pilier vous pouvez demander le capital jusqu’à 5 avant l’âge ordinaire de la retraite (59 ans pour les femmes, 60 ans pour les hommes )

Comments are closed.