Écrit par Yanis Kharchafi

Écrit par Yanis KharchafiMis à jour le 27 octobre 2025.

Comment devenir propriétaire vous faisait économiser ? Qu’en est-il en 2026 ?

Introduction

« Oooh tu ne sais pas quoi Noé, j’ai encore une fois entendu ce matin que devenir propriétaire nous ferait économiser des impôts… C’est de nouveau vrai ? »

Pour répondre à cette question, je vous propose de commencer par le début, à l’époque, ma femme Zoé et moi-même habitions un appartement de 80m2 au centre de Lausanne. Notre loyer était de 2’200 CHF. L’immeuble ne payait pas de mine, il était même plutôt vieillot. Mais, sur le marché de l’achat, l’appartement valait la modique somme de 800’000 CHF.

Si nous partons de ces informations il est assez simple de déterminer le rendement que réalise notre propriétaire: Le rendement annuel est de : 2’200 CHF x 12 / 800’000 CHF x 100 =3,3% !

On s’était dit que si on pouvait louer un bien d’une telle valeur, on devait être suffisamment solvable pour en acheter un d’un même montant. Sauf qu’on voulait du neuf. Après quelques recherches, on a déniché une perle rare à l’orée de la ville, dans la charmante commune de Chalet-à-Gobet.

Ni une ni deux, on rassemble la paperasse usuelle qu’on présente à notre banquier. Dans la foulée, il nous confirme que la banque est d’accord pour nous prêter le montant nécessaire, à un taux d’intérêt fixe de 1,2%.

(Petite aparté pour nos lecteurs fidèles : comme chaque année, nous mettons à jour nos articles afin de vous fournir des informations à jour et adaptées aux évolutions du marché immobilier. Les taux d’intérêt ont connu d’importantes fluctuations ces dernières années : ils étaient extrêmement faibles pendant la période COVID, ont grimpé en flèche en 2022-2023, puis ont amorcé une baisse significative fin 2024, en 2025 ils continuent de baisser et devraient rester faibles pour le premier semestre 2026. Aujourd’hui, les taux sur 10 ans avoisinent à nouveau leurs plus bas historiques, autour de 1% – 1,2%.

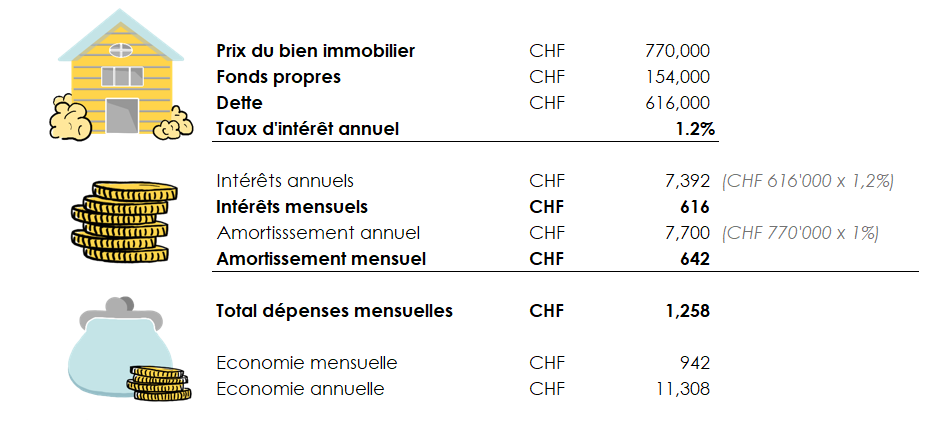

Fin de cette parenthèse et revenons à notre histoire : Ce petit bijou d’appartement au pied d’un immeuble flambant neuf nous a coûté 770’000 CHF, place de parc incluse. Notre apport personnel, représentant les 20% de fonds propres demandés, s’est élevé à 154’000 CHF. Le prêt hypothécaire est quant à lui de 616’000 CHF, divisé en deux rangs.

Au programme :

Acheter sa résidence principale pour économiser sur les loyers

Dans ce chapitre, nous allons analyser les dépenses économiques d’un locataire et les comparer avec celles qu’un propriétaire aurait à payer mensuellement.

Dépenses mensuelles pour un locataire

Ce point est relativement simple : le loyer constitue généralement la seule dépense mensuelle fixe d’un locataire. Dans notre exemple, le loyer s’élève à CHF 2’200 par mois, une somme qui couvre l’usage du bien, mais ne génère aucun patrimoine pour le locataire.

Dépenses mensuelles pour un propriétaire

Les choses deviennent plus complexes lorsqu’il s’agit d’un propriétaire. Pour cette première analyse, nous nous concentrerons uniquement sur le “loyer” mensuel équivalent pour un propriétaire, qui correspond principalement aux intérêts payés sur la dette hypothécaire et à l’amortissement.

Dans notre exemple :

- Le propriétaire emprunte CHF 616’000.

- Le taux d’intérêt annuel est de 1,2 %, soit CHF 7’392 par an ou environ CHF 616 par mois en intérêts.

À cela s’ajoute :

- L’amortissement : la part de remboursement du capital (généralement sur le 1er rang). Cette somme permet de réduire progressivement la dette et d’accroître la part de propriété dans le bien immobilier.

En résumé, un propriétaire paie des mensualités plus complexes à calculer, mais celles-ci incluent une composante d’épargne forcée, contrairement au loyer d’un locataire.

Acheter sa résidence principale pour économiser sur les impôts

Avant de conclure que l’achat d’une résidence principale est avantageux, il est essentiel de considérer les impacts fiscaux. En Suisse, l’achat d’un bien immobilier entraîne d’importants changements dans votre déclaration d’impôts, tant au niveau des revenus que de la fortune.

Les impacts fiscaux d’un achat immobilier en résidence principale sur les revenus

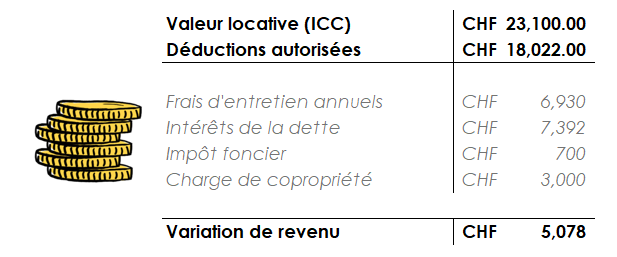

En Suisse, nous disposons encore et ce jusqu’en 2028 d’un mécanisme fiscal unique et souvent contesté : la valeur locative.

Bien entendu, nous allons prendre le temps de vous l’expliquer dans les lignes qui suivent, mais il est important de noter qu’en septembre 2025, les Suisses ont voté pour l’abolition de ce système, ainsi que de tous les mécanismes qui y sont liés. Autrement dit, tout ce que vous lirez ici restera valable encore pendant deux années environ. Passé ce délai, le régime changera profondément. Mais pas d’inquiétude : nos articles sont régulièrement mis à jour, et vous pourrez revenir les consulter à tout moment pour découvrir les nouvelles règles en vigueur.

Qu’est-ce que la valeur locative ?

La valeur locative est un revenu fictif ajouté aux revenus imposables du propriétaire pour chaque bien immobilier “à usage propre”.

Je vous le concède, le terme « à usage propre » peut prêter à confusion : il désigne simplement les biens qui ne sont pas loués et qui, de ce fait, ne génèrent pas de loyers réels. C’est notamment le cas de la résidence principale, des résidences secondaires ou encore des logements mis à disposition d’un proche par exemple un enfant ou un parent.

Ce revenu fictif est calculé par l’administration fiscale cantonale selon les règles propres à chaque canton et comme souvent en Suisse, ces règles varient sensiblement d’un canton à l’autre.

En principe, le principal facteur utilisé pour déterminer la valeur locative est la taille du logement (surface habitable), à laquelle s’ajoute une série d’ajustements liés à la situation géographique, à l’état du bien ou encore à son confort. Chez FBKConseils, nous n’aimons pas les approximations, mais pour vous donner un ordre d’idée, la valeur locative peut avoisiner 3 % du prix d’achat. Autrement dit, pour un bien immobilier acheté CHF 1’000’000, la valeur locative pourrait être d’environ CHF 30’000.

Attention toutefois : ce chiffre reste très indicatif. Dans certains cantons, comme le Valais, la valeur réelle pourrait être de l’ordre de CHF 15’000 seulement.

Si vous souhaitez obtenir une estimation précise selon votre situation et votre canton, n’hésitez pas à réserver un premier rendez-vous sans frais avec notre cabinet.

Jusqu’ici, ce qu’il faut retenir, c’est que lorsque vous devenez propriétaire d’un bien immobilier à usage propre, vous devez ajouter à votre revenu imposable un montant que vous ne percevez pourtant pas réellement.

Ce revenu fictif la valeur locative augmente donc mécaniquement votre charge fiscale. En contrepartie, et ce jusqu’en 2028, le système actuel prévoit plusieurs déductions fiscales destinées à compenser partiellement cette imposition.

Déductions fiscales possibles pour les propriétaires

En contrepartie de ce revenu fictif, plusieurs déductions sont autorisées :

- Impôt foncier (ou taxe foncière) : Une taxe fixe payée annuellement par le propriétaire qui est presque toujours un pourcentage (%) de l’estimation fiscale de votre propriété (définie quelques lignes plus bas).

- Frais d’entretien : Les travaux réalisés pour l’entretien du bien peuvent être déduits. Si aucun frais n’a été engagé, la plupart des cantons permettent une déduction forfaitaire annuelle.

- Charges de copropriété : Les dépenses liées à l’entretien des parties communes d’un immeuble en copropriété sont également déductibles.

- Intérêts de la dette hypothécaire : Dans notre exemple, les 1,2 % d’intérêts annuels sur une dette de CHF 616’000 sont déductibles, soit CHF 7’392.

Pour savoir si l’achat d’une résidence principale fera baisser ou augmenter vos impôts annuels, il faut comparer :

- Valeur locative vs déductions autorisées.

Voici les deux cas possibles :

- Si la valeur locative est supérieure aux déductions, vos impôts annuels augmenteront.

- Si la valeur locative est inférieure aux déductions, vos impôts annuels baisseront.

C’est aussi simple que cela ! Explorons maintenant ce concept avec des chiffres concrets.

Avec les hypothèses posées, cet achat augmenterait chaque année nos revenus imposables de près de CHF 5’000, entraînant ainsi une augmentation proportionnelle de nos impôts.

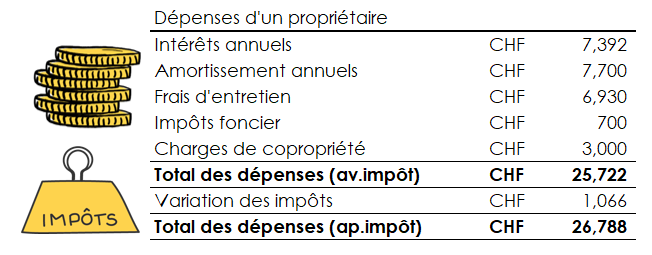

Exemple chiffré de la hausse de la charge fiscale lié à l’achat d’une résidence principale

Comme vous le savez, le taux d’imposition sur le revenu en Suisse varie fortement en fonction de vos revenus, allant de 0 % à 42 %. Cela rend impossible une estimation précise sans connaître votre situation. Cependant, voici un exemple concret :

- Revenu annuel : CHF 90’000.

- Taux d’imposition applicable : 21 % (CHF 19’200 d’impôt annuel).

- Augmentation de revenu imposable : CHF 5’078.

- Économie d’impôt : 21 % x CHF 5’078 = CHF 1’066.

Cet achat va donc mathématiquement entraîner une hausse annuelle de plus de CHF 1’000 d’impôt.

Avant de tirer des conclusions définitives, il est essentiel d’examiner l’impact de cet achat sur l’impôt sur la fortune. Une fois cette analyse réalisée, nous aurons une vision complète pour évaluer si cet achat immobilier est réellement avantageux sur tous les plans.

Les impacts fiscaux d’un achat immobilier en résidence principale sur votre fortune

L’impact de l’impôt sur la fortune lors d’un achat immobilier est généralement beaucoup plus simple à comprendre que celui sur le revenu. En règle générale, l’achat d’un bien immobilier entraîne une baisse de votre fortune imposable, et donc une diminution de vos impôts sur la fortune.

Pourquoi la fortune fiscale diminue-t-elle ?

L’administration fiscale ne retient pas le prix d’achat réel pour évaluer votre bien, mais une valeur fiscale, qui est souvent bien inférieure au prix payé.

- Genève : La valeur fiscale peut être proche du prix d’achat les premières années.

- Valais : La valeur fiscale est généralement estimée à 40 % de moins que le prix d’achat.

- Vaud : En moyenne, les estimations fiscales vaudoises tournent entre 60% et 75% du prix d’achat payé.

En outre, comme la dette hypothécaire représente souvent environ 80 % du prix d’achat, et que la valeur fiscale du bien est généralement inférieure à cette proportion, votre fortune imposable diminue mécaniquement.

Reprenons notre exemple : si vous achetez un bien pour CHF 770’000 dans le canton de Vaud, et que l’administration estime sa valeur fiscale à 70 % de ce prix, soit CHF 539’000, votre situation sera la suivante :

- Prix d’achat : CHF 770’000

- Hypothèque : CHF 616’000

- Valeur fiscale : CHF 539’000

Dans ce cas, votre fortune nette imposable sera de CHF 539’000 – CHF 616’000 = CHF –77’000. Autrement dit, vous afficherez une fortune négative, ce qui aura pour effet de réduire votre charge fiscale globale.

Conclusion sur l’impôt sur la fortune

Acheter une résidence principale fait presque toujours baisser votre fortune fiscale et, par extension, vos impôts sur la fortune. Toutefois, il est important de noter que cet impôt reste relativement faible en Suisse, sauf pour les détenteurs de très gros patrimoines.

L’économie fiscale et budgétaire d’un achat immobilier

Nous voici au terme de cet article. Pour conclure, rassemblons les différents points abordés afin de dresser une synthèse claire.

- Locataire : Sa seule dépense fixe est le loyer.

- Propriétaire : En plus des mensualités liées à l’hypothèque, il bénéficie de variations fiscales significatives, à la fois sur le revenu et sur la fortune.

Voici un exemple concret pour 2026 :

- Bien immobilier : Résidence principale au Chalet-à-Gobet.

- Prix d’achat : CHF 700’000.

- Dépenses mensuelles pour le propriétaire : Intérêts hypothécaires (1,2 %), amortissement, charges, et variations fiscales.

En conclusion, un achat immobilier représente un investissement avec des impacts fiscaux favorables, notamment une réduction des impôts sur la fortune et, potentiellement, des économies sur l’impôt sur le revenu.

Nous pouvons constater que, dans cet exemple, le budget annuel d’un propriétaire s’élèverait à CHF 26’788, contre CHF 26’400 pour un locataire (CHF 2’200 x 12 mois). Cela signifie que sur le papier un propriétaire en 2025-2026 avec une situation assez similaire aurait des dépenses presque similaires.

Avant de passer à la manière dont FBKConseils peut vous accompagner dans votre projet immobilier, il est essentiel de rappeler que cet article repose sur de nombreuses hypothèses. Les conclusions tirées ici pourraient varier considérablement en fonction des conditions du marché ou de votre situation personnelle. Si cet article est mis à jour l’année prochaine, les résultats pourraient être radicalement différents.

La hausse des taux d’intérêt

La période fin 2025 et début 2026 semblent commencer sur une note positive pour les emprunteurs : les banques offrent à nouveau des taux proches de 1 % sur 10 ans, rendant l’achat immobilier très attractif.

Cependant, si la conjoncture économique venait à évoluer et les taux d’intérêt à augmenter, la perte réalisée par un propriétaire pourrait être considérablement agravée. La prudence reste donc de mise lors de l’évaluation d’un projet immobilier.

Les frais d’entretien forfaitaires

Dans cet exemple, nous avons pris un forfait équivalent à 30 % de la valeur locative, conformément à ce que certaines administrations fiscales acceptent. Cependant, la réalité peut être bien différente :

- Bien neuf : Les frais d’entretien pourraient être beaucoup plus faibles.

- Bien ancien : Les frais peuvent augmenter significativement, voire exploser en cas de rénovation majeure.

Ces variations doivent être prises en compte dans vos calculs et il est très important de retenir qu’à partir de 2028, plus aucune charge d’entretien ne sera acceptée : plus de revenus fictifs (cool !) mais plus de déductions (pas cool !).

Frais de notaire et droits de mutation

Dans notre exemple, nous avons supposé que le prix d’achat incluait tous les frais. Mais en réalité, une transaction immobilière en Suisse implique des impôts spécifiques, notamment :

- Frais de notaire et droits de mutation, qui varient selon les cantons.

- Ces coûts représentent souvent 4 % à 5 % du prix du bien (peut varier fortement en fonction du canton).

Pour un bien à CHF 700’000, cela pourrait atteindre jusqu’à CHF 35’000, une somme qui doit être intégrée dans vos calculs.

D’autres paramètres à considérer

Enfin, il existe de nombreux autres éléments qui peuvent influencer la rentabilité ou l’intérêt d’un achat immobilier :

- Appréciation ou dépréciation du bien : Votre bien pourrait gagner ou perdre de la valeur au fil des années.

- Impôt sur le gain immobilier : À payer lors de la vente, cet impôt peut significativement réduire votre bénéfice.

- Pénalités hypothécaires : En cas de vente anticipée, des frais peuvent être appliqués si le contrat hypothécaire n’est pas respecté.

- Et bien plus encore.

Conclusion

Chaque projet immobilier est unique et dépend de nombreux facteurs personnels et financiers. Il est donc impossible de répondre de manière universelle à la question : investir dans une résidence principale est-il une bonne idée ?

Le but de cet article est de vous fournir le maximum d’informations pour mieux comprendre les enjeux et simuler les impacts. Une analyse approfondie de votre situation reste la clé d’une décision éclairée.

Comment FBKConseils peut vous aider avec votre projet immobilier ?

Un premier rendez-vous d’introduction

Chez FBKConseils, nous vous offrons toujours un premier rendez-vous gratuit en 2026. En vingt minutes, nous prenons le temps de découvrir votre projet, comprendre vos besoins et répondre à vos principales questions. Réservez votre créneau dès maintenant, en visioconférence ou dans nos bureaux de Lausanne.

Un rendez-vous de conseils

Parfois, vingt minutes ne suffisent pas pour tout couvrir. Chez FBKConseils, nous proposons des rendez-vous plus longs pour explorer en détail votre projet immobilier, effectuer des recherches approfondies et vous fournir des simulations précises.

Simulation fiscale et budgétaire

Vous manquez de temps pour les calculs ? FBKConseils prend en charge vos simulations fiscales et budgétaires. Nous vous remettons une analyse complète, chiffrée, pour vous aider à négocier et finaliser votre projet en toute sérénité.

Démarches administratives

Un achat immobilier ne s’arrête pas aux calculs. Chez FBKConseils, nous vous accompagnons dans toutes les démarches administratives, depuis l’analyse du projet jusqu’à la signature finale et l’organisation de votre déménagement