Écrit par Yanis Kharchafi

Écrit par Yanis KharchafiFinancer mon achat immobilier en 2025 : les fonds propres

Au programme :

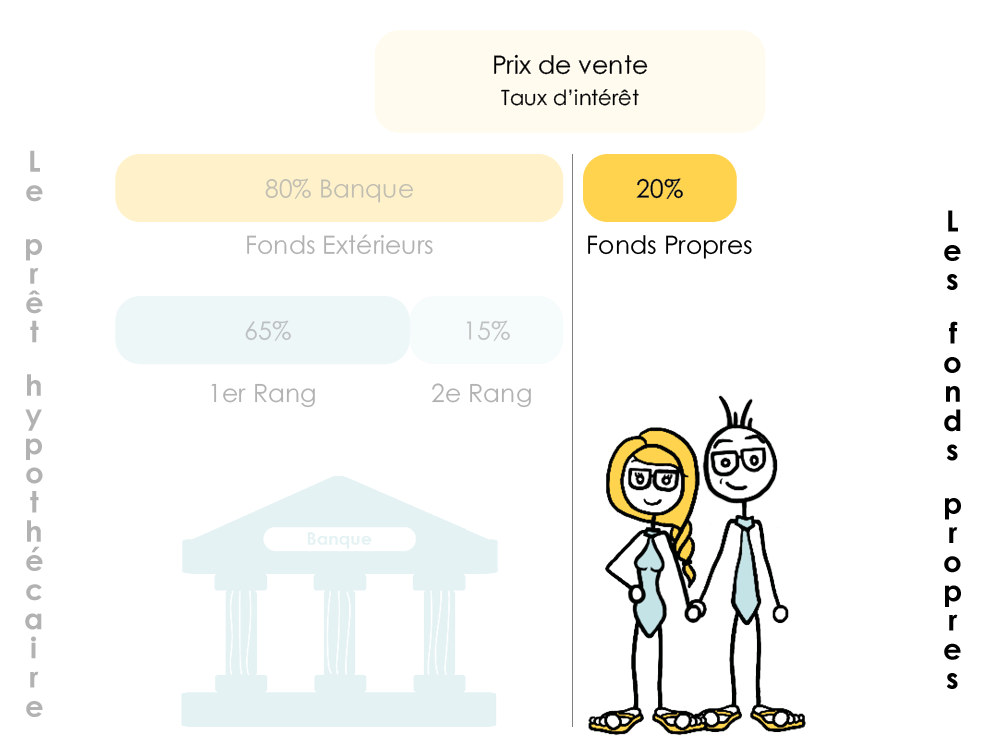

Essentiellement, un achat immobilier est financé à partir de fonds propres, les vôtres, et d’un prêt hypothécaire, accordé par la banque.

Le financement immobilier : Un exemple vaut mille mots

À des fins de compréhension je vous propose une petite image pour vous aider à visualiser le financement d’un achat immobilier et plus particulièrement la partie qui nous intéresse ici.

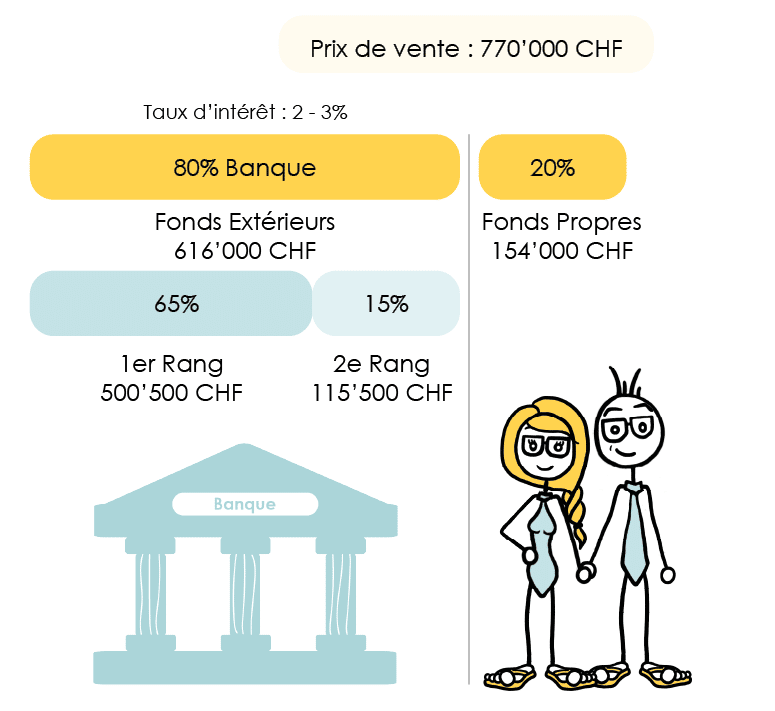

Prenons mon appartement avec jardin, situé au coeur de Chalet-à-Gobet, à la lisière de Lausanne. Avec ma femme, on vient de l’acquérir pour la coquette somme de 770’000 CHF.

Les fonds propres doivent représenter au minimum 20% du total sauf exception dans le cadre d’une mise en gage ou d’un nantissement du 2e pilier. Il a fallu réunir ces 20% de la somme totale, soit 154’000 CHF hors frais d’acquisition (pour le notaire et surtout pour l’État), pour espérer pouvoir contracter un prêt auprès de notre banque. Et ça tombe bien, parce que j’avais 150’000 CHF et des poussières qui trainaient dans la poche interne de mon manteau.

Bien entendu, si je m’étais rendu chez mon banquier avec 150 billets violets, il m’aurait regardé bizarrement. Ça serait peut-être passé il y a une vingtaine d’années, mais les choses ont changé (« les fleurs ont fané… pour que tu m’aimes encore !»).

Quelles formes peuvent prendre les fonds propres ?

- Les comptes bancaires : les avoirs sur vos comptes, comptes épargnes, comptes courants, comptes privés…

- Votre 3ème pilier. Soit en transférant la somme épargnée soit les en offrant en garantie comme avec les assurances-vie mixtes. Si vous avez conclu votre ou vos 3e piliers en banque alors la somme totale pourra être retirée, méfiez-vous en revanche de l’imposition sur le retrait du 3e pilier. Si vous avez conclu votre 3e pilier en assurance alors il est possible que la valeur de rachat actuelle ne soit pas aussi importante que la somme versée. La valeur du contrat d’un 3e pilier en assurance met un certain temps avant d’être équivalente à la valeur investie.

- Des prêts sans intérêts, par exemple à l’un de ses proches : famille, amis, j’ai même vu quelqu’un qui conseillait de demander à son employeur (personnellement, je n’ai pas osé, mais c’est une piste…)

- Votre 2ème pilier sous certaines conditions, qui sont au nombre de 3 :

- Logement principal : Pour utiliser votre 2e pilier dans le cadre d’un achat immobilier dit « EPL » il est nécessaire que ce logement soit votre logement principal. Il ne pas être un objet de rendement ou une résidence secondaire.

- Apport LPP maximal : Il est interdit de financer la totalité de sa résidence uniquement grâce au 2e pilier. Vous devez être en mesure d’apporter au minimum 10% du prix sans l’aide de votre LPP. Une fois ces 10% de cash réuni, tout le reste peut provenir de votre caisse de pension.

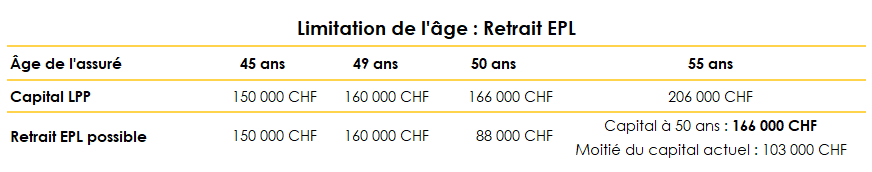

- L’âge de l’assuré LPP : Si vous avez plus de 50 ans alors vous pourrez disposer du montant que vous aviez à 50 ans ou la moitié du montant que vous possédez aujourd’hui.

- Des donations et/ou avances sur héritage.

Sous cet angle, les 20% de fonds propres font moins peur. Les pistes pour les réunir sont diverses.

Si vous lorgnez un petit nid douillet mais que vous ne disposez pas des 20% de fonds propres sur vos comptes bancaires, contactez-nous et on regarde ensemble comment on peut arriver à la somme attendue !

Attention : Il est important de préciser certaines choses.

Les pourcentages retenus dans cet exemple sont approximés pour faciliter les calculs. Dans la réalité les choses sont assez proches mais peuvent varier de quelques pourcents. Effectivement, la FINMA (l’autorité de surveillance des marchés) fixe la dette maximum de second rang à 66,66 % et non 65%.

De plus, la FINMA n’est pas la seule personne à pouvoir imposer sa loi, les établissements de crédit ont aussi une marge de manœuvre importante en fonction des clients et de leur dossier. Ils ont la possibilité de serrer la vis ou au contraire, de faire des exceptions.

Comment FBKConseils peut vous aider avec votre projet immobilier ?

Un rendez-vous d’introduction

FBKConseils continue de vous accompagner en 2025 avec un premier rendez-vous gratuit. Profitez de 20 minutes pour discuter de votre projet, poser vos questions et obtenir nos premiers conseils, en visioconférence ou directement dans nos bureaux.

Un rendez-vous de conseils

Pour les projets complexes, FBKConseils reste disponible pour des consultations plus approfondies. Prenez le temps nécessaire pour répondre à toutes vos questions et valider chaque étape avec nos experts.

Simulations fiscales et budgétaires

Ne perdez pas de temps : confiez vos calculs à FBKConseils. Nous préparons une analyse budgétaire et fiscale complète, adaptée à votre projet, pour que vous puissiez avancer sereinement.

Aide pour les démarches administratives

Les démarches peuvent être nombreuses et complexes, mais vous n’êtes pas seul. FBKConseils vous aide à passer de la signature à l’installation en toute tranquillité.