Écrit par Yanis Kharchafi

Écrit par Yanis KharchafiTout comprendre de l’impôt sur la fortune en Valais

Introduction

Mondialement, cette forme d’imposition fait débat et de nombreux pays ont décidé de ne plus imposer les capitaux épargnés par leurs contribuables. Pas de chance pour les Valaisans et plus généralement les Suisses, car chez nous cet impôt existe toujours aux niveaux communal et cantonal.

En plus des impôts sur le revenu communal, cantonal et des impôts fédéraux directs, vous devrez obligatoirement déclarer vos avoirs et vos dettes afin d’être fiscalement en règle. D’ailleurs si vous souhaitez un coup de main pour réaliser votre déclaration d’impôt en Valais, y a qu’à demander ! 😉

Au programme :

Dans le Valais, qu’entend-t-on par fortune ?

Avant de parler de fortune nette je vous invite à découvrir ce qui est considéré par les autorités fiscales compétentes comme faisant partie intégrante de votre fortune :

Les biens mobiliers

C’est tous les biens qui ne sont pas immobilisés autrement dit tous sauf les biens immobiliers (maison, immeubles, et biens-fonds en tout genre) on y retrouve :

- Les comptes bancaires

- Les papiers valeurs (actions, obligations)

- Les objets de valeurs

- Assurances-vie

- Le bétail

- Et même les créances douteuses pour autant que vous ayez encore une chance de revoir votre argent.

- Etc.

Sont exclus de cette liste le mobilier de ménage et les objets personnels d’usage courant.

Les biens immobiliers

Pas étonnant, si le bétail et les montres font partie de notre fortune imposable alors nos biens immobiliers également.

Attention, lorsque l’on parle de fortune immobilière, il est important de différencier

- Les loyers qui seront imposés en tant que revenu imposable et

- L’estimation fiscale : Qui est la valeur du bien immobilier (du point de vue de fisc) qui elle sera imposée comme de la fortune.

Déterminer votre fortune imposable en Valais

Une fois ce travail d’addition terminé et le total de vos avoirs calculé, il vous sera possible de retrancher l’ensemble des dettes (crédits et hypothèques) contractés, pour lesquels vous payez probablement un intérêt.

En plus des dettes déductibles, le canton du Valais admet une déduction forfaitaire permettant de ne pas imposer la fortune dès le premier franc. Cette déduction dépend de votre situation, et n’évoluera a priori pas pour l’année fiscale 2024-25 :

– Pour les célibataires, veufs ou personnes divorcées sans enfant : 30’000 CHF

– Pour les couples mariés (avec ou sans enfant) et les personnes seules vivant en ménage commun avec un enfant à charge : 60’000 CHF

Voilà, vous pouvez désormais vous vanter de savoir calculer votre fortune imposable. La classe non ?

Est-ce qu’on paie beaucoup d’impôt sur la fortune dans le canton du Valais ?

Difficile de trancher… Qu’entend-t-on par « beaucoup d’impôts » ? Plutôt que de vous donner mon avis, je vous propose de vous faire votre propre idée grâce à quelques exemples concrets.

Les impôts sur la fortune valaisans dans une commune fiscalement avantageuse (exemple : Verbier)

- Avec un patrimoine imposable de CHF 50’000 : CHF 160, soit un taux d’impôt de 0,32 %

- Avec un patrimoine imposable de CHF 100’000 : CHF 350, soit un taux d’impôt de 0,35 %

- Avec un patrimoine imposable de CHF 500’000 : CHF 2’210, soit un taux d’impôt de 0,442 %

- Avec un patrimoine imposable de CHF 2’000’000 : CHF 12’010, soit un taux d’impôt de 0,60 %

Les impôts sur la fortune valaisans dans une commune fiscalement désavantageuse (exemple Kippel)

- Avec un patrimoine imposable de CHF 50’000 : CHF 190, soit un taux d’impôt de 0,38 %

- Avec un patrimoine imposable de CHF 100’000 : CHF 418, soit un taux d’impôt de 0,418 %

- Avec un patrimoine imposable de CHF 500’000 : CHF 2’650, soit un taux d’impôt de 0,53 %

- Avec un patrimoine imposable de CHF 2’000’000 : CHF 14’410, soit un taux d’impôt de 0,72 %

Ces exemples vous aident-ils à tirer vos propres conclusions ? Ce que l’on peut en déduire, c’est que la commune peut influencer votre charge fiscale. Cependant, quelle que soit la commune où vous décidez de vous installer, votre fortune ne sera généralement pas taxée à plus de 0,72 % (valable pour 2025).

Bref, maintenant que les chiffres sont posés et que les dés sont jetés, je vous invite à pousser la réflexion plus loin et d’investiguer ensemble sur comment nous sommes arrivés à ces chiffres en décortiquant petit à petit le calcul de l’impôt sur la fortune. Prêt ?

Comment se calcule l’impôt sur la fortune dans le canton du Valais ?

Comme pour le revenu et comme pour les autres cantons suisses, le Valais impose la fortune une première fois à travers le canton puis une deuxième fois par la commune de résidence.

Le calcul de l’impôt cantonal

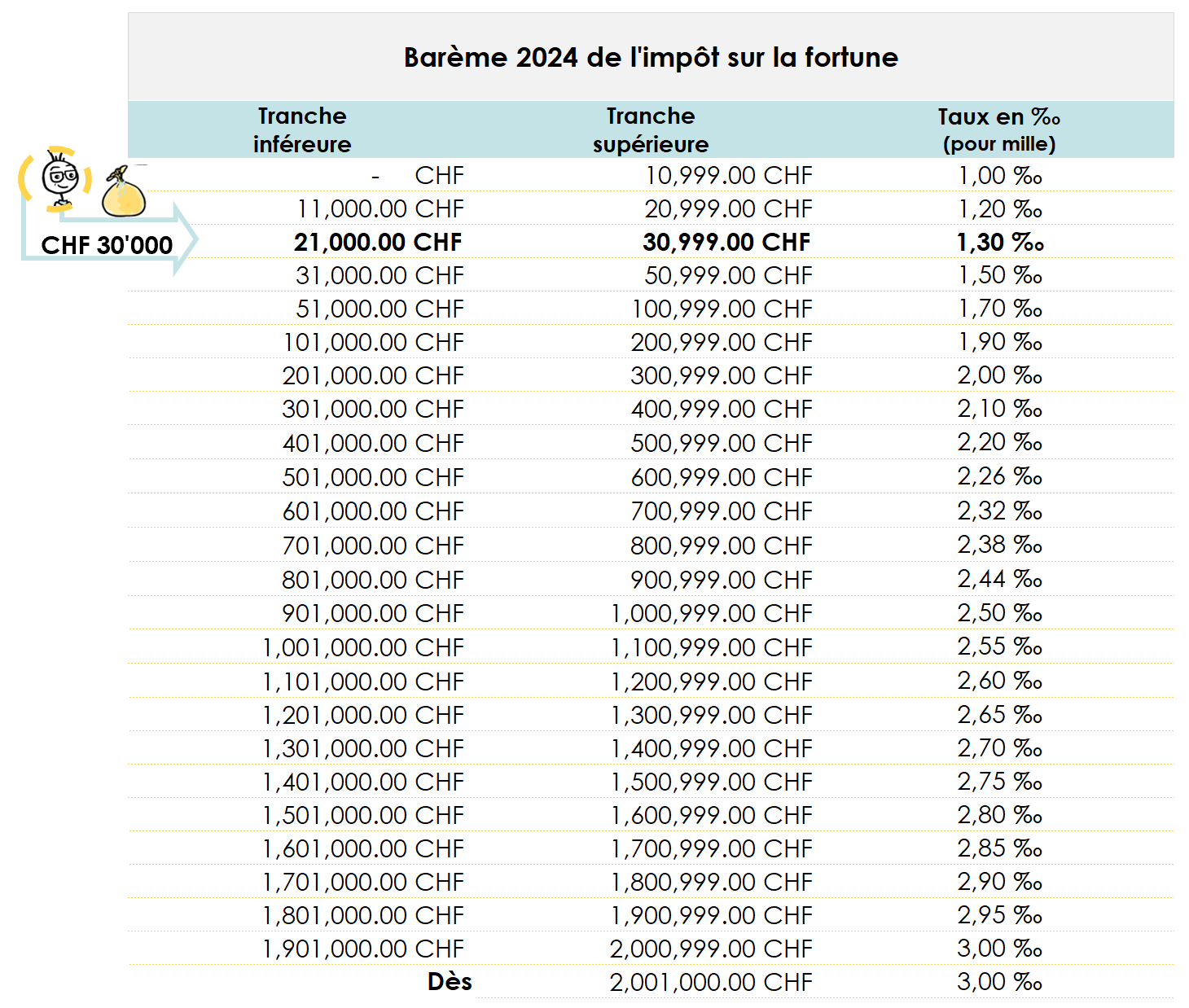

Dans cette première étape, le but est de calculer l’impôt cantonal. Pour ce faire, il nous faut nous référer au barème communément appelé : “Barème 3 – Tabelle 3 Impôt cantonal et communaux sur la fortune des personnes physiques”. Oui.. du singulier et du pluriel, exactement comme ca.

C’est ce barème qui vous permettra assez facilement de déterminer le montant d’impôt à payer.

Les taux vont de 1‰ pour les fortunes imposables n’excédant pas 10’000 CHF à 3‰ pour les fortunes dépassant les 2’000’000 CHF. Cela saute aux yeux, à l’inverse des impôts sur le revenu qui s’exprime en pourcent, ici, nous parlons en pour mille (ce qui est plutôt rassurant).

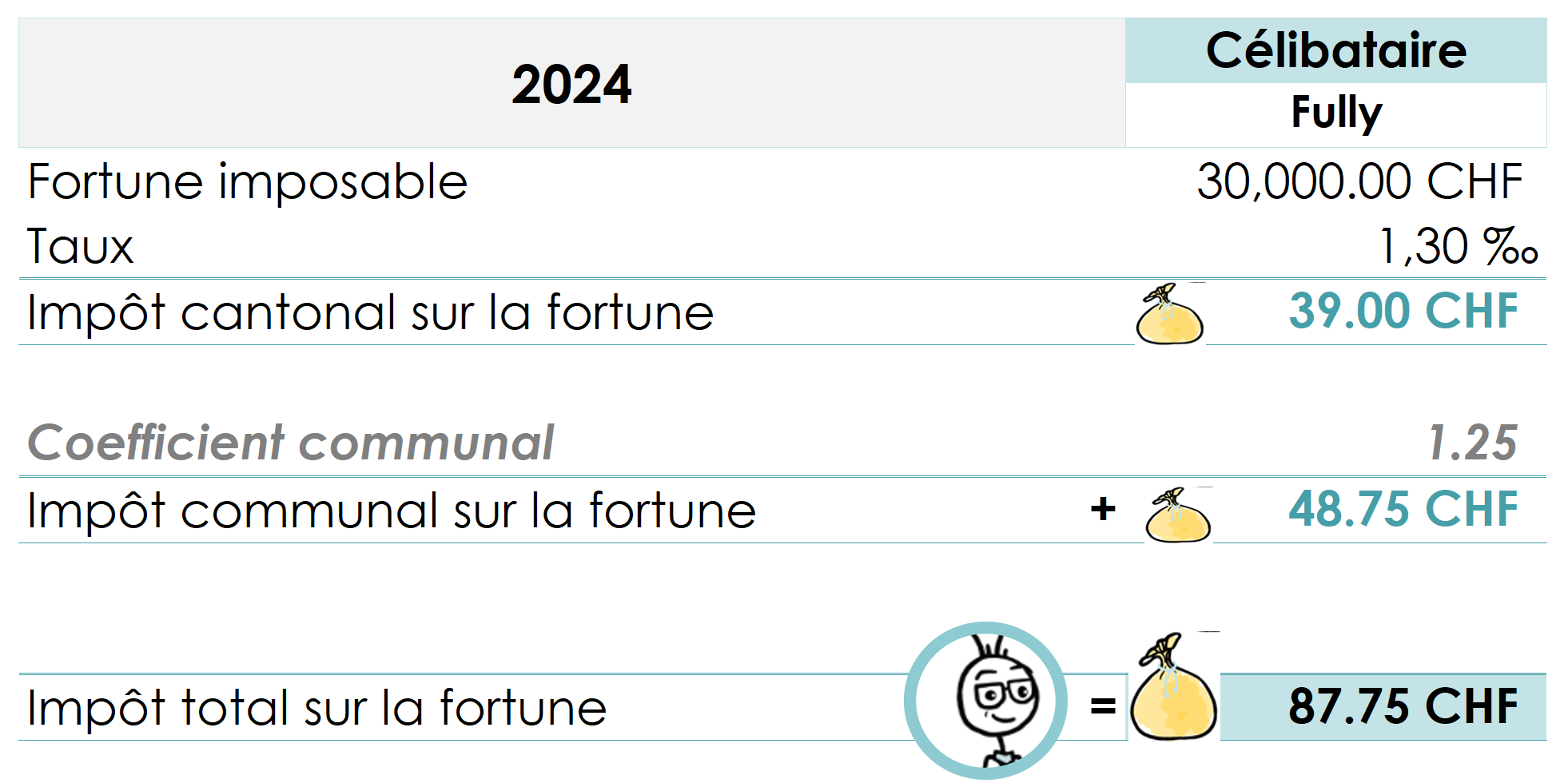

Prenons un exemple, disons que je suis une personne célibataire ayant comme unique fortune un compte en banque à la BCVS qui affiche pour une fois un solde plutôt sympa de 60’000 CHF (j’ai rogné sur les cadeaux de Noël).

Je devrais dans un premier temps déduire mon forfait de 30’000 CHF pour déterminer ma fortune imposable et ainsi me fier au barème pour en calculer l’impôt cantonal final.

Pour le coup, c’est plutôt facile : 60’000 – 30’000 = 30’000… Ma fortune imposable de 30’000 CHF déterminée, je vais aller jeter un œil à ce fameux barème.

Je devrais donc CHF 30’000 x 0.00139, soit CHF 39 au canton du Valais. Maintenant vous savez calculer votre fortune imposable et en déduire l’impôt cantonal.

Le calcul de l’impôt communal

Je vous préviens, c’est moins agréable que pour le canton. Mais que ceux qui ont subit à nos coté le calcul de l’impôt communal (et cantonal) de l’impôt sur le revenu se rassurent, nous ne désindexerons rien ici, ni personne. Le fonctionnement est cependant similaire.

Partons de nos acquis. Tout ce qui était valable pour le canton le reste pour la commune.

La première étape est donc déjà faite : vous calculez votre fortune imposable puis vous allez chercher dans le barème l’impôt correspondant. Dans notre exemple 39 CHF.

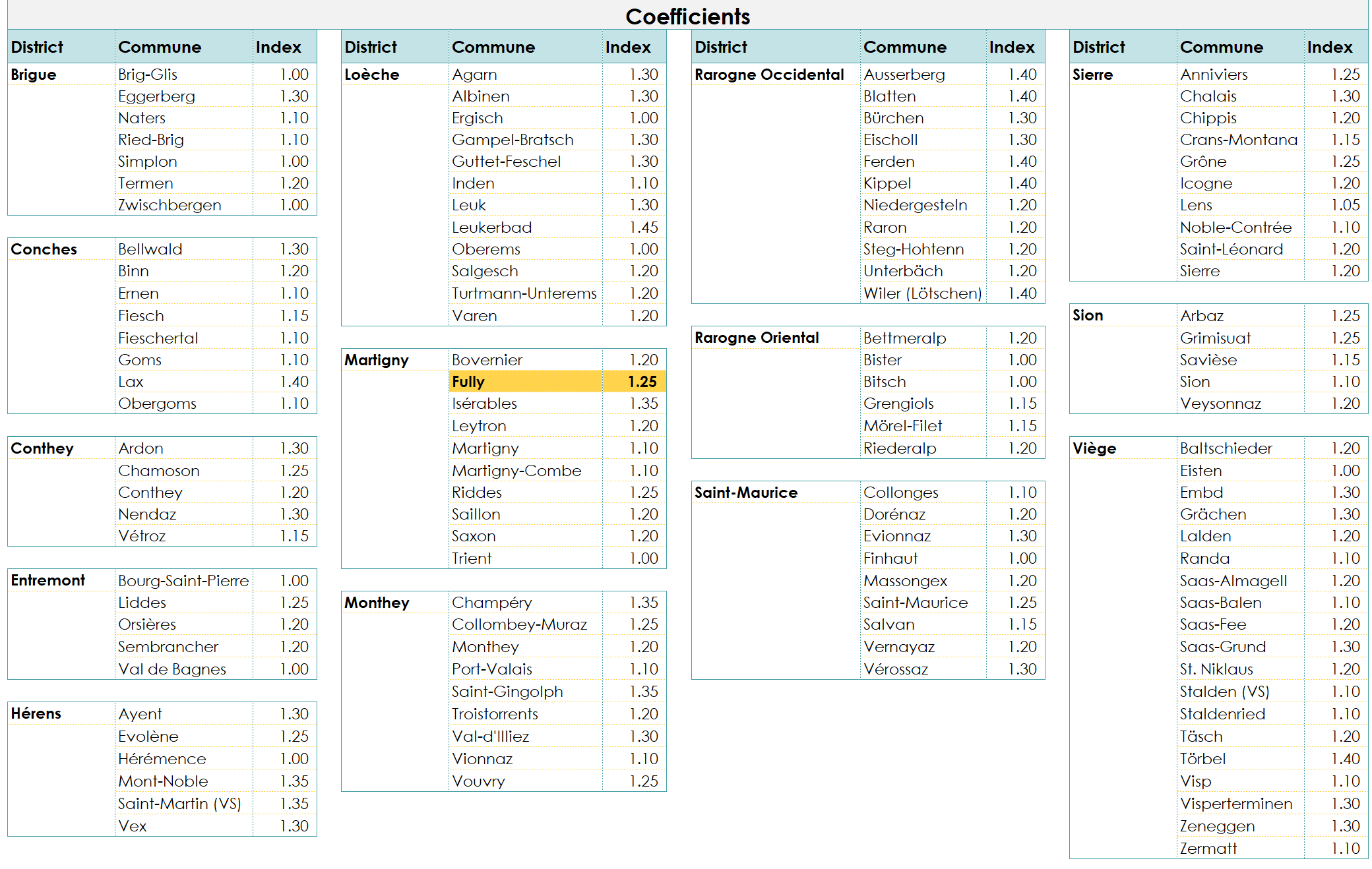

Puis vient la commune. Dans le canton du Valais, chaque commune décide d’un coefficient d’imposition qui va servir à majorer l’impôt prélevé par le canton. Voila les valeurs 2024:

Ces coefficients vont de 1 (aucune majoration, l’impôt cantonal est égal à l’impôt communal) à 1.5 pour les communes où il ne fait pas bon vivre (fiscalement parlant, évidemment).

Si dans notre exemple je réside à Fully alors je devrai multiplier mes 39 CHF par 1.25 ce qui me donnera 48.75 CHF en plus à payer à la commune de Fully.

Au total, je devrai débourser 39 CHF au canton et 48.75 CHF pour la commune. Ce qui nous donne un montant de 87.75 CHF pour l’impôt total sur la fortune.

Comment FBKConseils peut vous aider avec vos impôts ?

Un premier rendez-vous sans frais

Pour 2025, nous continuons d’offrir à quiconque la possibilité de réserver un entretien sans frais de 15 à 30 minutes. Ce rendez-vous est l’occasion idéale pour nous poser toutes vos questions (oui, vraiment toutes), et nous prendrons le temps d’y répondre. Si vous le souhaitez, nous pourrons également vous expliquer notre méthode de travail et comment nous pourrions vous accompagner dans vos démarches fiscales.

Simulation fiscale

Après avoir lu nos articles, nous sommes convaincus que vous êtes désormais bien équipé pour réaliser vos propres simulations fiscales en cas de changements de vie. Mais si le temps vous manque, ou si vous préférez déléguer cette tâche, nous serions ravis de vous assister et de vous aider à prendre les meilleures décisions financières.

Les déclarations d’impôt

Le cœur de notre métier, ce sont les impôts. Et qui dit impôts, dit forcément déclarations d’impôt. Chaque année, nous sommes à vos côtés :

- Soit pour vous apprendre à remplir votre déclaration comme un véritable expert,

- Soit pour nous occuper entièrement de cette tâche et gérer le processus de A à Z à votre place.

L’objectif ? Toujours, nous adapter à vos besoins pour vous offrir un service sur mesure et efficace.

Voir les 1 commentaires

15h50

Merci pour ces explications très claires et – presque – amusantes – j’habite actuellement à Genève mais comme ça j’ai pu avoir un aperçu de la fiscalité valaisanne. bonne journée

Comments are closed.