Écrit par Yanis Kharchafi

Écrit par Yanis KharchafiLes 13 déductions fiscales dans le canton du Valais en 2024

Au programme :

Même pas eu encore le temps de digérer la dinde de Noel, les oreilles encore engourdies du 31 décembre et les premiers jours de reprise dans les jambes que nous y sommes déjà : la déclaration d’impôt pointe le bout de son nez.

Deux choix s’offrent à vous :

- Confier votre déclaration à des personnes d’une autre espèce qui ont décidé de ne faire que ça de leur vie. Ces gens ont même créé une application dédiée aux déclarations d’impôts.

- Sinon, vous pouvez télécharger VSTax et prendre connaissance dans cet article résumant les principales déductions autorisées dans le canton de Valais.

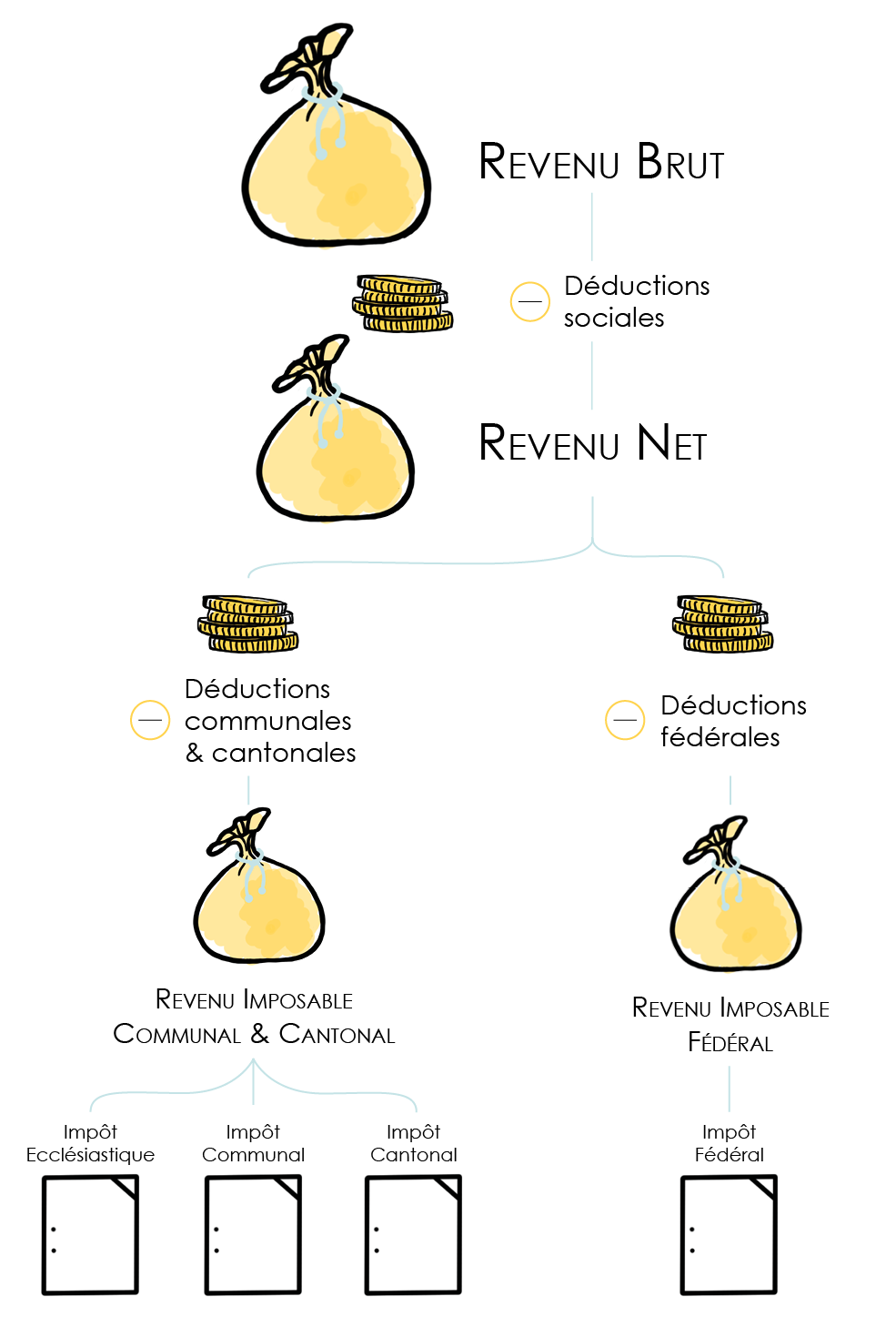

Et si par hasard vous êtes de ceux qui, en plus de vouloir faire leur déclaration par eux-mêmes, apprécient comprendre les mécanismes du calcul des impôts communaux, cantonaux (ICC) et fédéraux (IFD) ces articles sont faits pour vous.

Dernière petite précision importante, cet article détaille les principales déductions au niveau du canton et de la commune et non au niveau de la confédération. Malgré une standardisation des déductions, des variations considérables peuvent exister. Nous vous invitons dès lors à prendre connaissance des principales déductions de l’impôt fédéral direct.

Frais professionnels – Les transports

Même si depuis quelques années nous avons connu l’avènement du télétravail et que la conscience écologique s’ancre de plus en plus dans nos têtes certains doivent encore se déplacer pour travailler. Le fisc valaisan à l’inverse de la confédération est assez souple en la matière. Il offre aux contribuables 3 solutions plus ou moins généreuses :

Le “vélo cycle”, que le reste de l’univers a choisi d’appeler, plus simplement, le vélo

Qu’il soit électrique, qu’il possède deux ou 3 roues et même s’il possède un petit moteur thermique cela ne change rien. Pour vous, la déduction sera de 700 CHF (ce qui ne couvre probablement pas votre investissement).

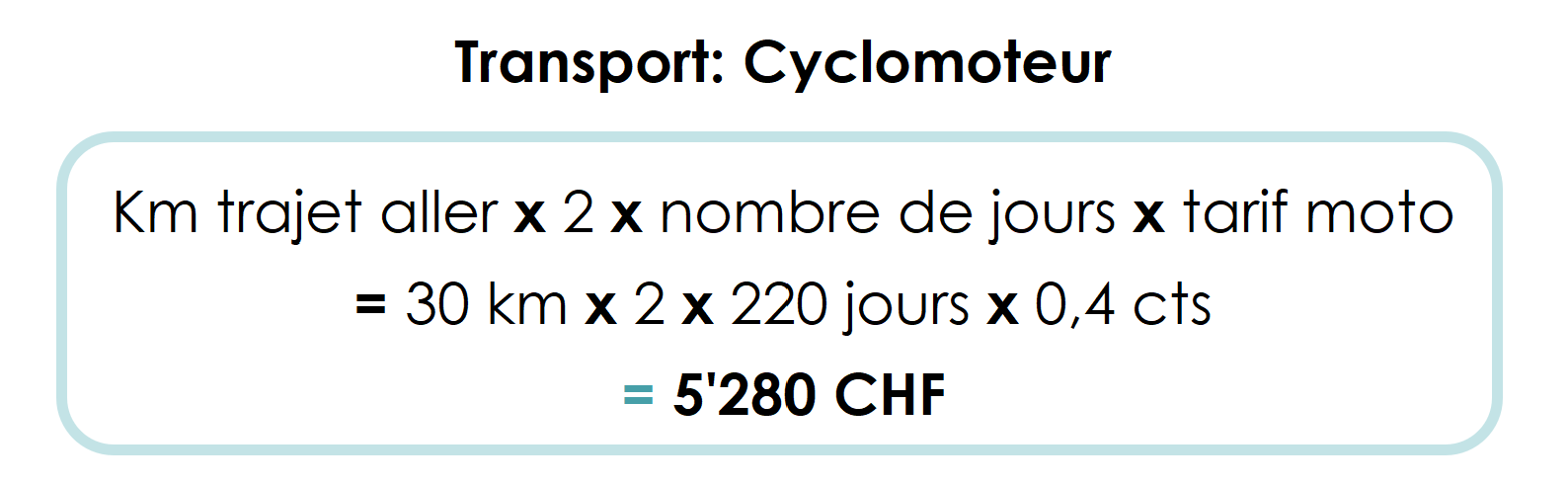

Les cyclomoteurs aussi appelés motos et scooteurs

Pas envie de pédaler, vous avez acheté un petit Tmax pour éviter les bouchons matinaux ? Cette solution vous laissera la possibilité de déduire 0,40 CHF par km parcouru durant l’année.

Pour ce calcul il faut compter un maximum de 220 jours par année et connaitre la distance du trajet aller-retour effectué quotidiennement. Vous travaillez à 30 km de votre domicile et vous avez travaillé durant 220 jours alors votre déduction sera de CHF 5’280.

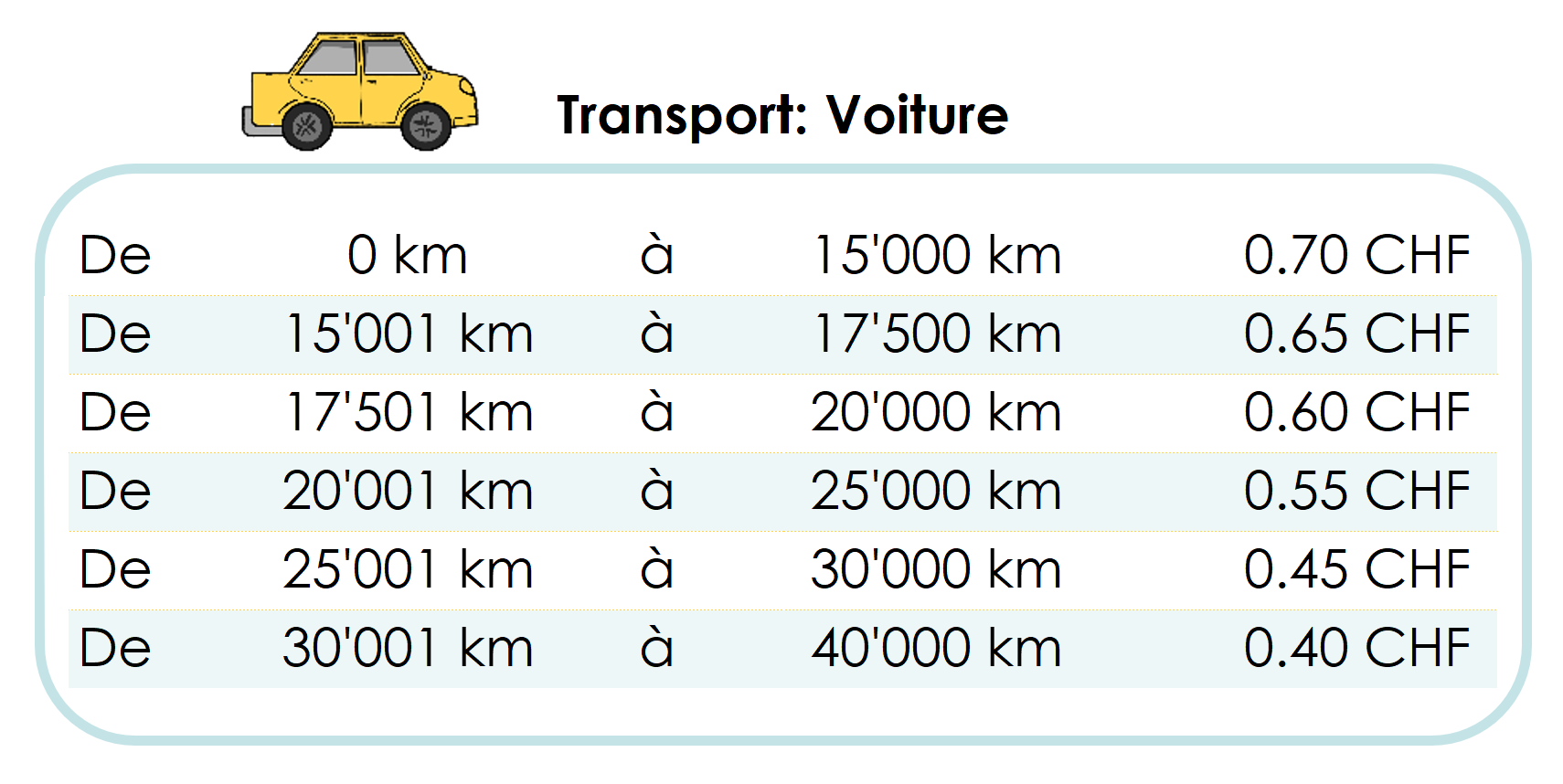

L’automobile, voiture, caisse, bagnole

Cette avant-dernière catégorie de transport autorisée par l’autorité fiscale Valaisanne vous donne le droit, à condition que vous n’ayez pas d’autre moyens à disposition, de déduire comme pour la moto un certain montant annuel en fonction des distances parcourues :

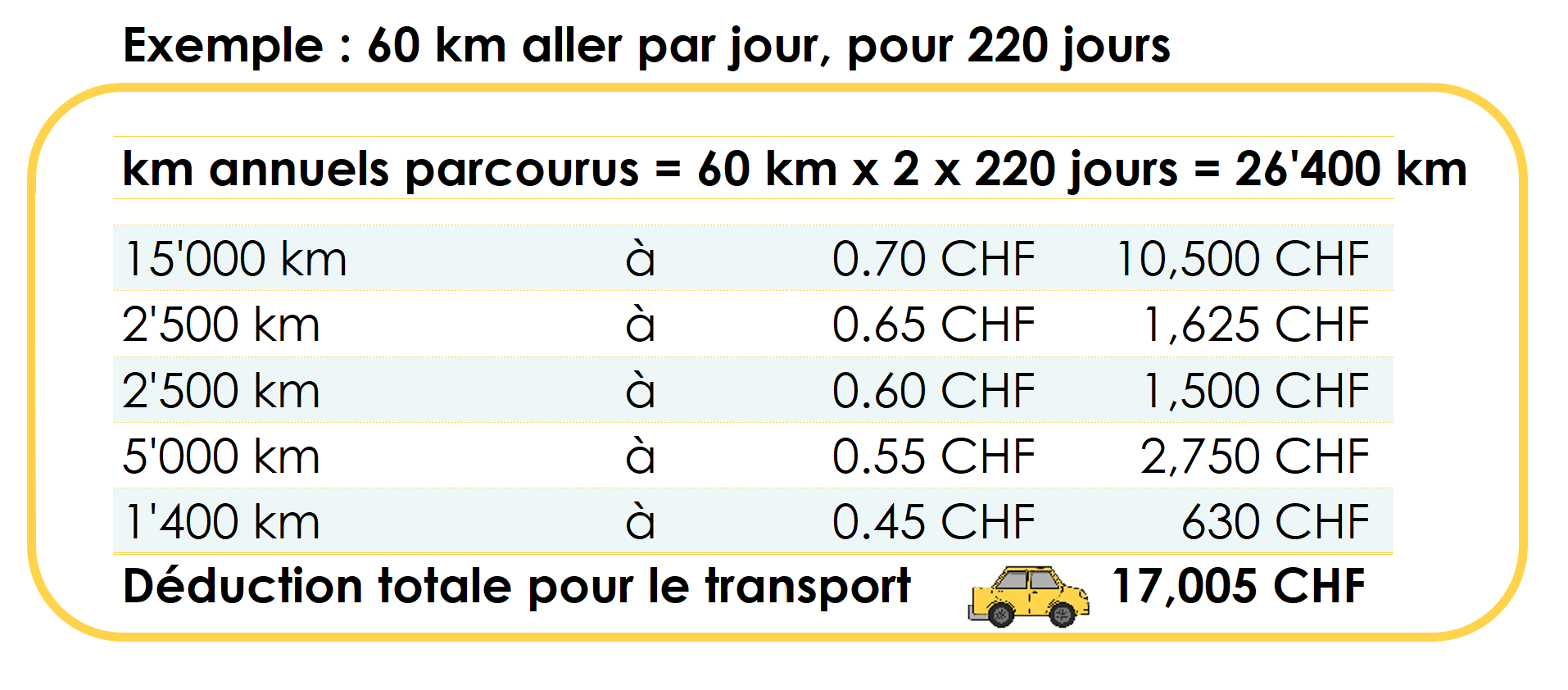

Afin d’éclaircir les derniers doutes qui pourraient subsister, prenons un autre exemple où je travaillerai les 220 jours par année pour un trajet aller journalier de 60 km.

Attention : Tous les chiffres présentés ci-dessus fonctionnent pour le Valais (ICC) uniquement et non pour la Confédération (IFD) qui elle, borne la déduction pour frais de transport à 3’200 CHF par année.

Frais professionnels – Repas hors du domicile

Simple, dans le Valais comme ailleurs chaque repas du midi peut être déduit à hauteur de CHF 15 par jour. Deux exceptions à la règle :

Frais de repas avec participation partielle de l’employeur

Votre employeur participe d’une manière ou d’une autre à réduire le prix de votre midi ou de votre repas du soir (si vous bossez la nuit) alors la déduction est réduite de moitié : 7,5 CHF. Qu’entendons-nous par participations ? Une cantine au travail avec des prix avantageux ou des participations financières pour les repas. Une participation est indiquée sur votre certificat de salaire.

Frais de repas avec une participation importante de l’employeur

Votre employeur participe fortement à vous nourrir à moindre frais alors la finito pipo, aucune déduction ne sera admise.

Logement hors du domicile

Pour des raisons de simplicité, vous avez opté pour la solution de décamper la semaine afin d’échapper aux 3 heures de bouchons pour aller à Genève depuis Sion tous les matins ? Vous avez loué un petit studio en face de votre bureau ?

Alors dans ce cas, vous avez le droit de faire valoir :

- CHF 15 supplémentaire pour le repas du soir, maximum CHF 3’200 par an

- Les frais de location de votre logement, maximum CHF 700 par mois ou CHF 8’400 par an

Les autres frais professionnels

C’est aussi une déduction assez courante, elle permet en Valais, dans le Valais comme ailleurs, de faire valoir toutes les dépenses que vous auriez eu afin de mener à bien le travail qui vous a été confié. Par dépenses, nous entendons les logiciels informatiques (word, exel), les habits de travails, outils, ouvrage etc. ….

Cette déduction peut être revendiquée sous deux formes bien distinctes :

Les frais professionnels forfaitaires

Si vous savez que vous n’avez pas gardé toutes les pièces justificatives ou que vous n’avez pas eu de grosses dépenses pour couvrir les frais annuels, alors c’est la solution qui vous convient. Aucune question à vous sera posée, vous pourrez déduire 3% de votre salaire net tant que le résultat n’est ni inférieur à 2’000 CHF ni supérieur à 4’000 CHF. Autrement dit :

– Salaire net inférieur à 66’666 CHF alors la déduction sera de 2’000 CHF

– Salaire net supérieur à 133’333 CHF alors la déduction sera de 4’000 CHF

– Salaire net est entre 66’666 et 133’333 CHF alors vous aurez droit à 3% de votre salaire net

Easy, n’est-ce pas ?

Les frais professionnels effectifs

Cette déduction est plus technique à faire valoir, et est plutôt destinée aux contribuables organisés qui gardent un compte précis de ce qu’ils dépensent pour leur travail au cours de l’année.

Si vous pensez avoir dépensé plus que la valeur forfaitaire décrite juste au-dessus et que vous avez soigneusement gardé les tiquets alors optez pour cette solution.

Attention cependant: toutes les pièces justificatives devront être jointes à la déclaration.

Les cotisations au 3e pilier A

C’est vrai dans le Valais comme partout ailleurs en Suisse et c’est probablement la déduction la plus médiatisée. Le 3ème pilier A, appelé prévoyance liée ou même privée, est un compte bancaire ou une police d’assurance (axée épargne ou couverture de risque) dans lequel vous pouvez injecter chaque année une certaine somme. Pour simplifier les choses, disons que cette somme dépend principalement de votre statut professionnel :

Employé(e)

Généralement, tout le monde sait s’il est ou non employé mais afin de s’ôter tout doute, voici une règle simple : êtes-vous automatiquement affilié à un 2e pilier ? Si la réponse est oui alors vous êtes employé et vous pourrez déduire, en 2024, entre 0 CHF et 7’056 par année.

Indépendant(e)

En partant de la même définition, vous êtes indépendant dès lors où vous avez le choix de vous affilier ou non au 2e pilier. Si vous êtes indépendant et que vous avez décidé de ne PAS vous affilier alors vous pourrez déduire bien plus que si vous décidez de vous affilier de manière volontaire :

- Indépendant avec affiliation volontaire au 2e pilier : Entre 0 CHF et 7’056 CHF en 2024 (qui passera à CHF 7’258 en 2025)

- Indépendant sans affiliation volontaire au 2e pilier : Vous pourrez verser au maximum 20% de votre revenu mais pas plus de 35’280 CHF par année pour 2024 et CHF 36’280 pour 2025.

Les enfants et apprentis à charge des parents :

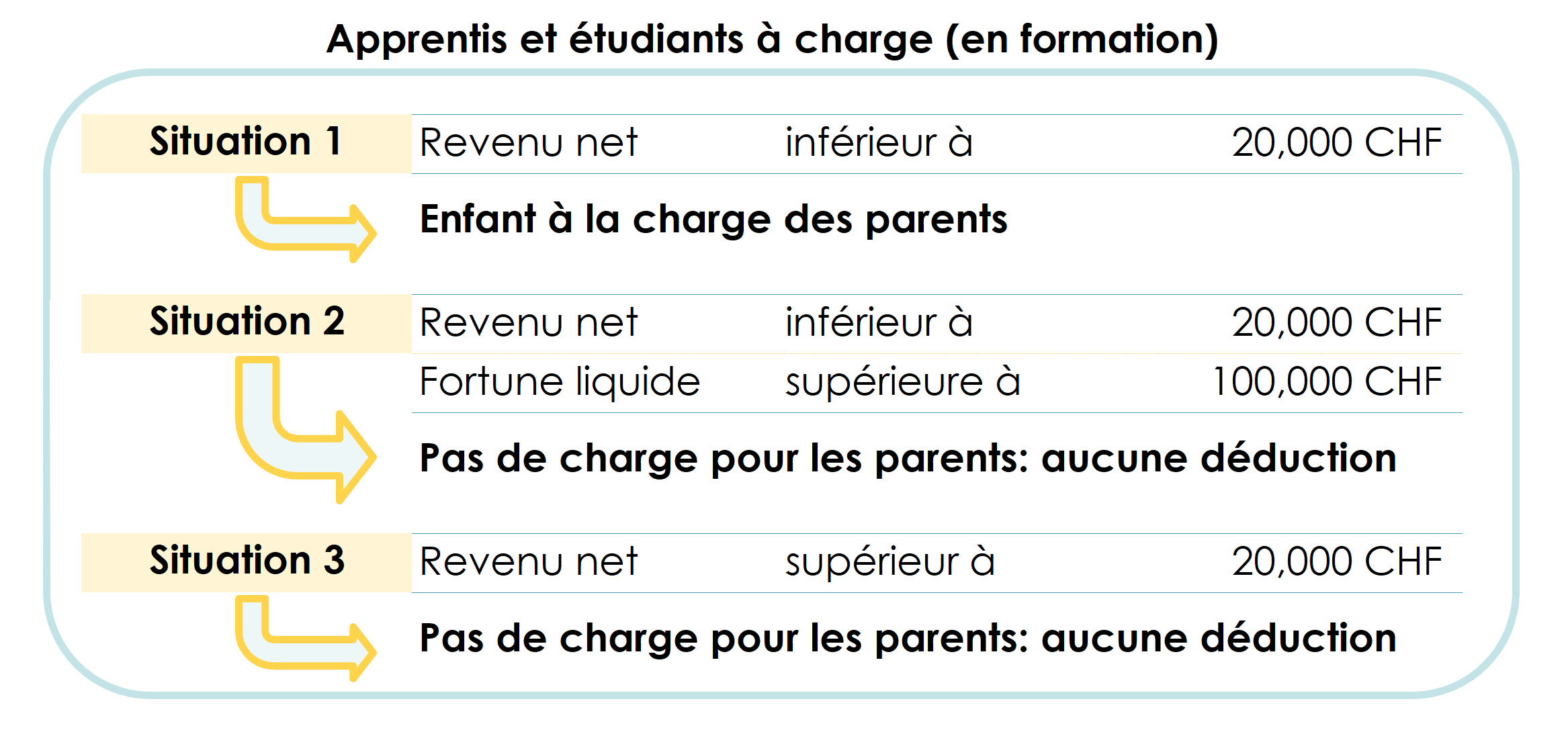

Avant de parler chiffre, il est important de savoir si votre enfant est considéré comme une personne à charge. Deux facteurs sont à prendre en compte :

Revenu et fortune des enfants

Qu’importe l’âge de vos enfants, s’ils ont des revenus et une fortune alors il est probable qu’ils ne puissent plus figurer comme déduction sur votre déclaration d’impôt. Voici un tableau récapitulatif :

A noter: les parents dont les enfants sont contraints à s’éloigner du Valais pour suivre une formation de degré tertiaire, et ainsi de se loger dans un autre canton de manière permanente, peuvent faire valoir une déduction supplémentaire de CHF 5’190 en 2024. Il faudra présenter une copie du bail a loyer, ainsi qu’une attestation d’immatriculation de l’Université.

Âge et formation de vos enfants

En plus des critères du revenu et de la fortune, c’est l’âge et le statut qui va définir le montant que vous pourrez déduire pour l’année fiscale 2024 :

– Enfant jusqu’à l’âge de 6 ans : 7’810 CHF par enfant

– Enfant de 6 ans à 16 ans : 8’890 CHF par enfant

– Enfant dès l’âge de 16 ans : 11’860 CHF par enfant

Néanmoins, à partir du 3e enfant, la déduction est augmentée de 1’240 CHF pour chaque enfant.

Frais de garde des enfants

Il est courant à travers la Suisse de pouvoir demander une déduction supplémentaire parce que l’on doit débourser un certain montant pour faire garder sa progéniture. Celle-ci s’ajoute donc aux déductions liées au simple fait d’avoir des enfants. Néanmoins, le Valais se montre plus généreux que la plupart des autres cantons. La déduction s’applique que vous ayez décidé de déléguer cette responsabilité à un tiers ou que vous ayez décidé de les garder vous-même.

La déduction pour frais de garde s’élève à 3’110 CHF par année et par enfant.

Déduction sur le revenu du conjoint

Lorsque l’on est marié et que les deux époux exercent une activité lucrative, le Valais ainsi que toutes ses communes offrent la possibilité de retrancher sur l’un des deux revenus un montant de 6’250 CHF par année.

Les pensions alimentaires et contributions d’entretien versées

Commençons par distinguer ces deux types de versements : une pension alimentaire est versée à un ancien conjoint, alors qu’une contribution d’entretien est versée pour un enfant, suite à un divorce ou une séparation.

Si vous versez une pension alimentaire, alors vous serez en mesure de la déduire entièrement (à 100%). Attention, la déduction des contributions d’entretien n’est plus valable dès lors que l’enfant devient majeur.

Les assurances maladies, vie et accident

À l’inverse de certains cantons plutôt sympas, le Valais comme la Confédération mélangent plusieurs choses : les primes d’assurances maladie, les primes de votre assurance vie et les intérêts échus des capitaux d’épargne.

Déduction pour frais médicaux

Lorsque malheureusement, dans l’année, vous êtes obligé de faire face à des dépenses médicales en plus de vos primes d’assurance, vous pourrez à partir d’un certain montant l’inscrire en déduction de votre revenu imposable.

La déduction autorisée commence après avoir déboursé 2% de votre revenu net en frais médicaux.

Imaginons que mon revenu intermédiaire (qui est pour faire simple très proche votre revenu imposable) soit de CHF 55’000, je ne pourrai commencer à déduire des frais qu’à partir de CHF 1’100 de dépense. Les personnes handicapées peuvent bénéficier, pour certaines maladies entre autres, de forfaits.

Frais de formation

Si vous avez pris l’initiative de vous former durant l’année, sachez qu’une déduction est autorisée sous certaines conditions :

- Que vous ayez avant cette formation un diplôme de degré secondaire (Maturité, apprentissage, etc.)

- Ou que vous ayez plus de 20 ans et que cette formation ne soit pas destinée à l’obtention d’un premier diplôme de degré secondaire.

La déduction maximale s’élevait en 2023 à CHF 12’270 par contribuable. On a hâte de connaitre la nouvelle valeur pour 2024!

Déduction sur la fortune

Il est l’heure de faire une pause !

Nous venons de passer à travers une douzaine de déductions liées au revenu et je pense qu’avec ça vous pourrez déjà vous faire une bonne idée de votre futur revenu imposable une fois toutes ces déductions appliquées.

Néanmoins ma tâche n’est pas terminée… En Suisse nous avons en plus de l’impôt sur le revenu un impôt sur la fortune. Je vous rassure, il n’existe pas milles déductions mais uniquement deux déductions principales.

Déduction forfaitaire sur la fortune

Au risque de vous surprendre, vous allez devoir déclarer votre fortune dans les moindres détails afin de payer un impôt sur cette somme.

- Comptes bancaires

- Investissement

- Immobilier

- Objets d’arts

- Etc.

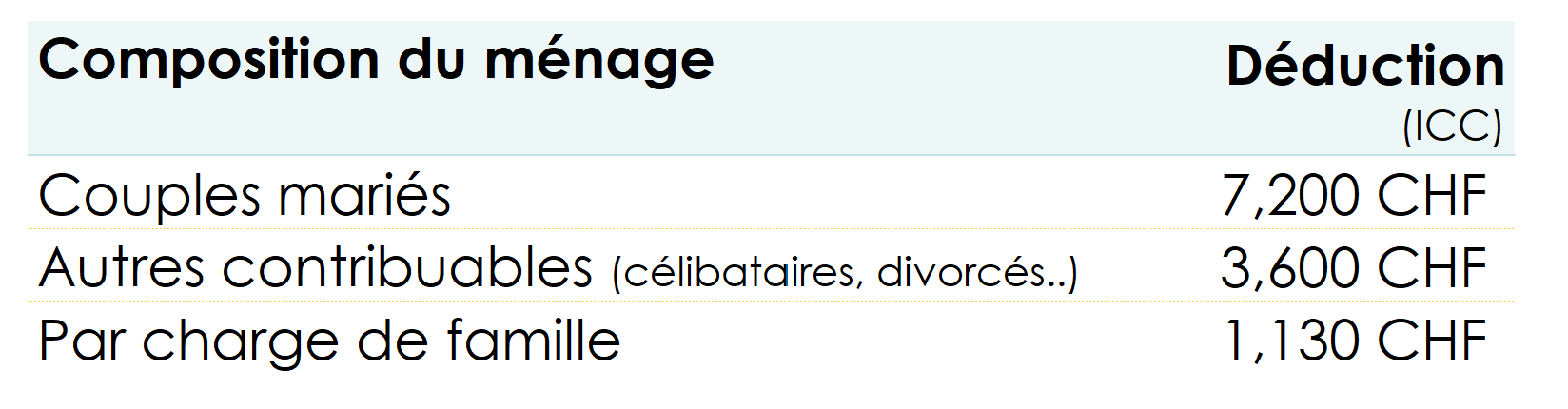

Le canton du Valais propose tout de même de ne pas imposer votre fortune dès le 1er franc et offre pour cela une déduction forfaitaire en fonction de votre situation.

- 30’000 CHF pour les célibataires sans enfant

- 60’000 CHF pour les couples mariés ainsi que les célibataires ayant des enfants à charge

Déduction des dettes

En plus de la déduction forfaitaire sur la fortune, vous pourrez déduire de votre fortune imposable la totalité de vos dettes.

Comment FBKConseils peut vous aider ?

Premier rendez-vous sans frais

Chez FBKConseils, nous offrons à tous nos clients un premier rendez-vous sans frais, d’une durée de 15 à 30 minutes. Ce rendez-vous est l’occasion de répondre à toutes les questions qui n’auraient pas trouvé de réponse dans nos articles, de vous expliquer notre fonctionnement, et de discuter des différentes façons de vous accompagner dans vos démarches financières.

Simulation fiscale

Bien que cet article détaille certaines déductions, le système fiscal suisse, et en particulier celui du Valais, regorge de subtilités. Si vous envisagez un événement important comme une naissance, un mariage, un achat immobilier, ou encore des rachats dans votre 2e pilier, FBKConseils peut vous aider à simuler les impacts fiscaux et économiques de ces changements.

Déclaration d’impôt valaisanne

Bien entendu, comme toute fiduciaire, FBKConseils est là pour prendre en charge vos déclarations d’impôt et gérer les échanges avec l’administration fiscale. Mais nous allons plus loin : nous offrons également la possibilité de travailler main dans la main avec nos clients en fixant des rendez-vous de formation pour vous apprendre à maîtriser votre déclaration d’impôt. Nous nous adaptons à vos besoins pour vous fournir une aide personnalisée et efficace.