Écrit par Yanis Kharchafi

Écrit par Yanis KharchafiComprendre l’impôt sur le revenu dans le canton de Genève

Introduction :

Savoir comment calculer ses impôts en partant de son revenu brut, c’est comme retirer une à une les couches d’un oignon. Au bout, il ne reste plus grand chose et on verse quelques larmes au passage.

L’avantage est qu’on évite l’effet de surprise quand la facture arrive en début d’année. Après bien entendu, même si le montant restera le même, nous pouvons vous délivrer de la corvée de réaliser votre déclaration d’impôt à Genève en le faisant à votre place. Mais si le calcul vous intéresse, alors voici la procédure.

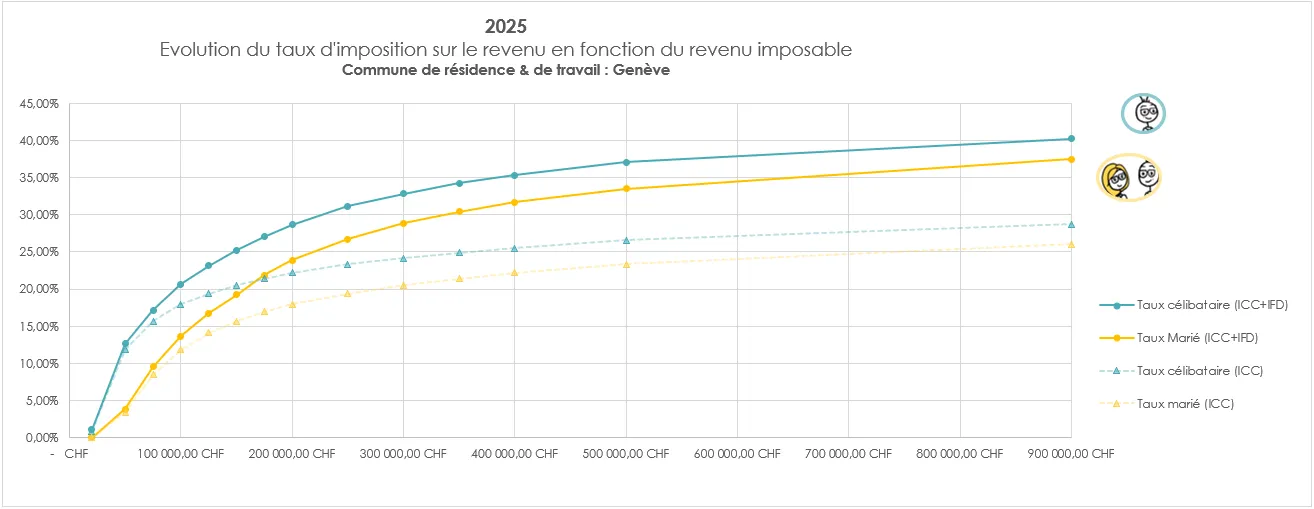

Comme vous le savez sûrement, il existe deux niveaux d’imposition sur le revenu en Suisse et par extension dans le canton de Genève : l’impôt cantonal et communal (ICC) et l’impôt fédéral direct (IFD).

Pour des raisons de clarté, j’ai scindé le calcul de l’impôt en deux parties. Sur cette page, je vous montre seulement comment déterminer les impôts cantonaux et communaux sur le revenu (ICC).

Avant de commencer, gardez bien en tête que l’imposition en Suisse est une zone d’ombre pour beaucoup. Euphémisme. Le problème se pose lorsque l’on essaie de tout comprendre d’un coup. La meilleure stratégie est d’y aller pas à pas.

C’est parti !

Au programme :

Les Genevois paient-ils beaucoup d’impôts ?

Avant de vous expliquer comment calculer vos impôts au sein de votre canton , je trouvais pertinent de vous donner une notion de comparaison avec le reste de la Suisse. Est-ce que Genève est un canton clément sur le plan fiscal ou, au contraire, punitif ?

Voilà, les bases sont posées : à Genève, comme dans la majorité des cantons de Suisse romande, les impôts restent en moyenne assez élevés, même si, d’année en année, la tendance est heureusement à la baisse.

Passons maintenant au calcul de l’impôt, et pour cela, la première étape consiste à comprendre comment passer du salaire brut, celui négocié avec votre employeur, à votre revenu net.

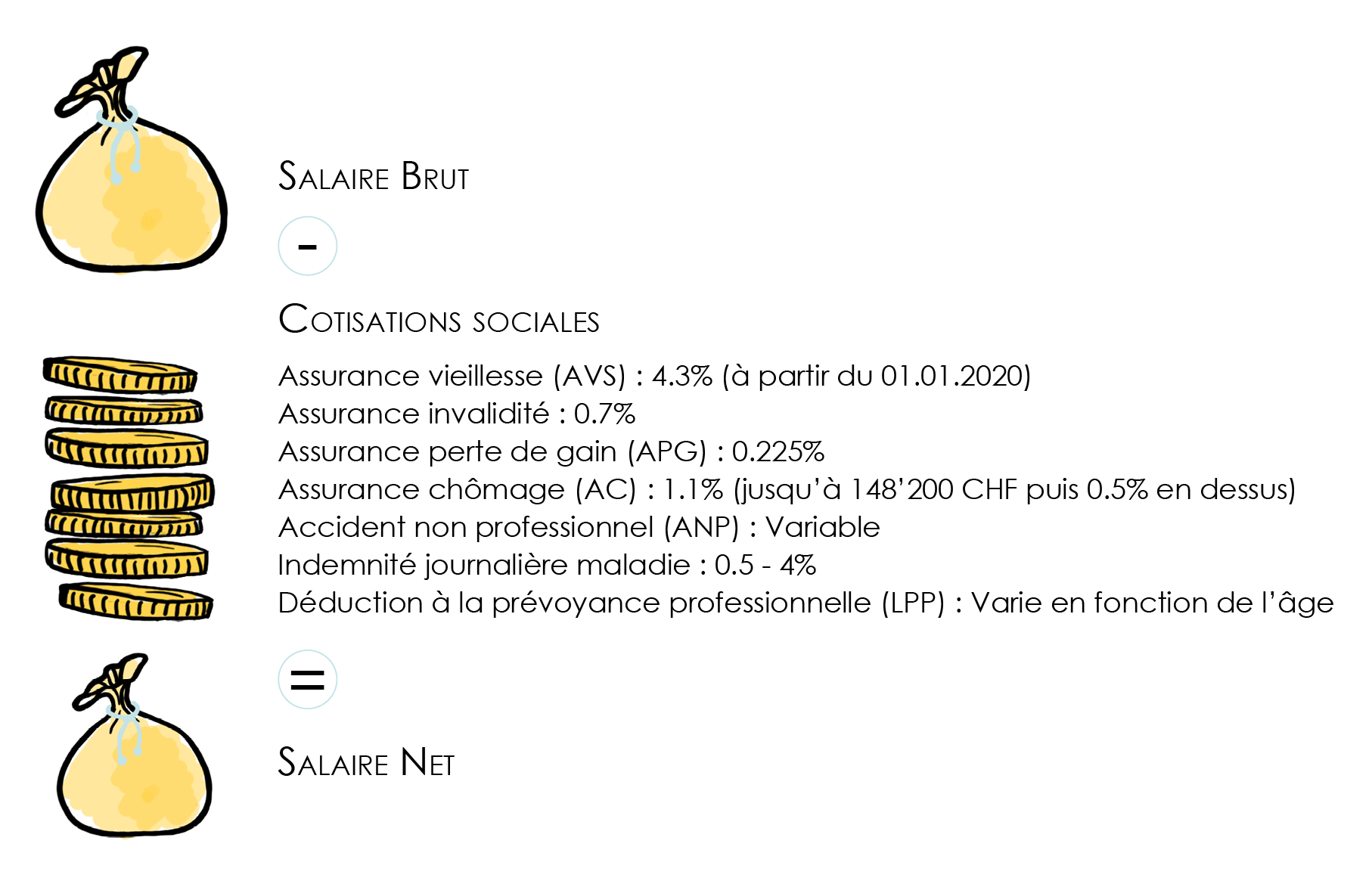

Calcul de l’impôt : Etape 1 – Du salaire brut au salaire net.

Le salaire brut représente le montant négocié avec votre employeur ou avec vous-même si vous êtes entrepreneur ou indépendant.

Le salaire net est ce qui apparaît sur votre compte en banque à la fin du mois. La différence entre les deux est représentée par les déductions en matière d’assurances sociales (sauf pour les personnes imposées à la source qui elles, en plus des déductions sociales, voient leur salaire imputé de l’impôt sur le revenu).

Cela dit, le salaire net n’est pas encore le revenu imposable.

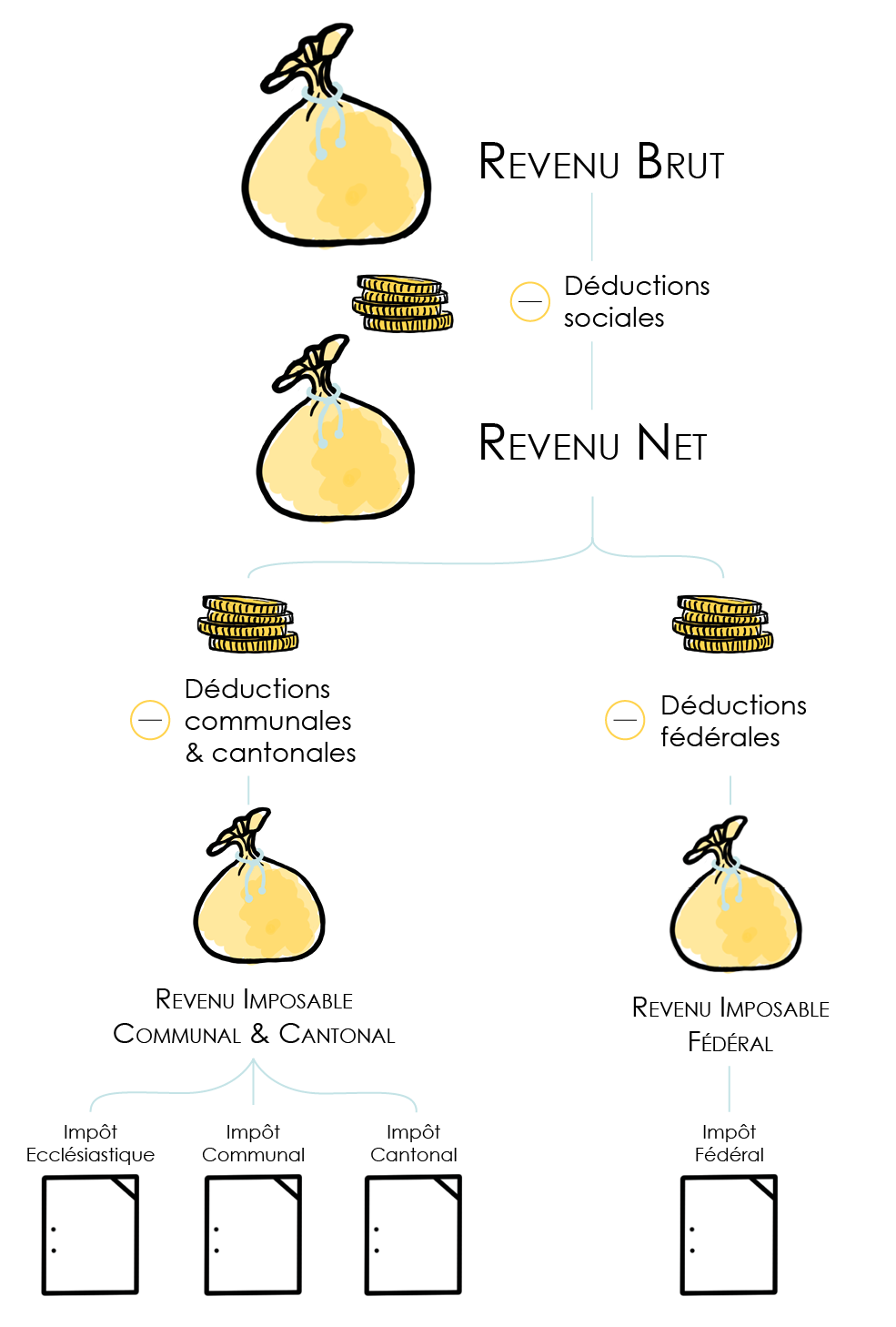

Calcul de l’impôt : Etape 2 – Du salaire net au revenu imposable.

Pour passer du revenu net au revenu imposable, il n’y a qu’une seule étape : retrancher les déductions autorisées. Et pour se faire, il faut une fois de plus séparer le tout en deux catégories.

Pourquoi deux catégories ? Parce que les déductions autorisées ne sont pas toujours les mêmes entre le niveau cantonal et le niveau fédéral. Parfois oui, d’autres fois non. De plus, les barèmes diffèrent.

En résumé : ce qui est autorisé au niveau communal l’est aussi au niveau cantonal, c’est pourquoi elles sont regroupées. Mais pas forcément au niveau fédéral. Le montant des déductions autorisées peut également varier.

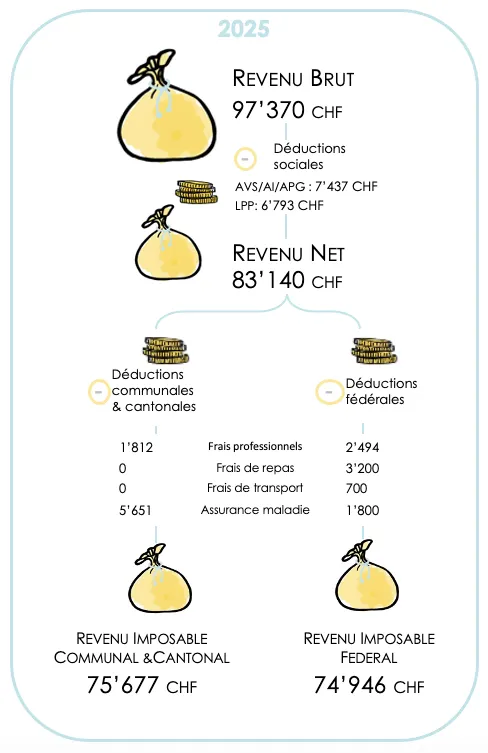

Voici une liste non exhaustive des déductions communément admises :

- 3e pilier A et B (à noter que le 3B est une quasi exception genevoise)

- Rachat d’année LPP

- Frais de garde

- Frais médicaux

- Assurance maladie

- Transport

- Repas

- Etc

Nous vous mettons ici un exemple de déductions 2025 pour une situation relativement simple.

Et si vous souhaitez obtenir plus d’information sur les déductions genevoises, rendez-vous sur notre article dédié : les 12 principales déductions à Genève.

Calcul de l’impôt : Etape 3 – Calculez l’impôt cantonal et communal à Genève.

Maintenant que nous avons converti votre revenu brut en revenu imposable pour l’ICC et l’IFD, vous avez franchi une première étape importante. La deuxième partie du processus peut enfin commencer, mais je vous préviens : elle nécessitera patience et rigueur. Pour ce faire, nous allons d’abord nous concentrer sur le calcul d’impôt d’une personne célibataire puis rajouter un paragraphe destiné aux couples mariés, et enfin aborder une toute nouvelle spécificité cantonale: le splitting partiel. Le fonctionnement du calcul est le même, alors même si vous êtes mariés, restez attentifs. Pour commencer, il nous faut déterminer un impôt de base, puis effectuer quelques calculs spécifiques au canton de Genève avant de pouvoir aboutir au montant final de l’impôt.

Calculer l’impôt de base (pour célibataire)

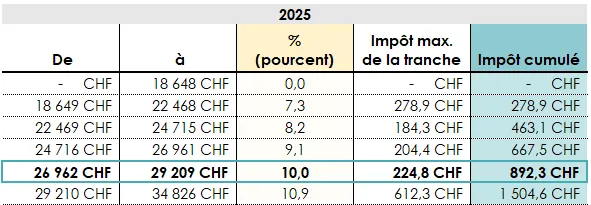

Tout commence avec un barème qui est mis à jour chaque année par le canton de Genève et qui fonctionne aussi bien pour la commune et le canton.

Et si jamais vous vous sentez perdu (car j’anticipe), ne vous inquiétez pas. Nous reprendrons tous ces calculs avec un exemple concret et chiffré pour vous guider pas à pas.

Partie 1 : Prenez le montant de votre revenu imposable et découvrez dans quelle tranche il se situe.

Partie 2 : Identifiez l’impôt correspondant à la tranche précédente.

Partie 3 : Appliquez le taux de la tranche actuelle à la différence entre le chiffre maximal de la tranche précédente et votre revenu imposable.

A ce stade, j’ai envie de dire “lol” mais ce ne serait pas très pro. A la place, je vais prendre un exemple pour bien illustrer les prochaines étapes. Présentées comme ça, elles sont difficiles à comprendre. Avec un exemple, tout sera plus clair.

Le revenu imposable de ma cousine Chloé, habitant à Bardonnex et travaillant à Carouge, est de 90’000 CHF tout rond. Autrement dit, après que son employeur a déduit l’AVS, la LPP, le chômage, etc., et que Chloé a fait valoir toutes ses déductions : transports, repas, 3e pilier, etc., il lui reste un revenu de 90’000 CHF qui sera imposé.

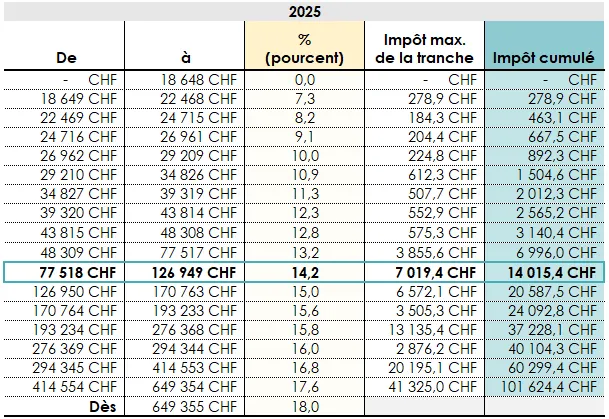

Première chose à faire : regarder ce tableau (valable en 2026 pour votre déclaration d’impôt 2025).

Le barème de Chloé est mis en évidence en gras : 77’518 – 126’949 CHF.

Le montant à retenir est l’impôt total du barème précédent (48’309 – 77’517), soit 6’996 CHF.

Attention, ce n’est pas (encore) son impôt de base ce n’est que la première étape.

Pour le calculer, rappelez-vous du revenu imposable. Il est de 90’000 CHF pour Chloé. La différence entre 77’517 CHF, soit le chiffre maximal de la tranche précédente, et le revenu imposable, est de 90’000 – 77’517 = 12’483 CHF.

Ce nouveau montant est imposable au taux de la tranche actuelle, soit 14.2%. Et 14.2% de 12’483 CHF, ça nous donne 1’773 CHF (12’483 x 0.142 = 1’773 CHF).

Il ne nous reste plus qu’à additionner ces deux montants pour trouver l’impôt de base ICC : 6’996 + 1’773 = 8’769 CHF.

Ouf ! L’ICC de base est donc de 8’769 CHF.

Maintenant, vous vous doutez bien que s’il porte le nom de “base”, c’est qu’il reste encore un peu de chemin à parcourir pour calculer vos impôts finaux.

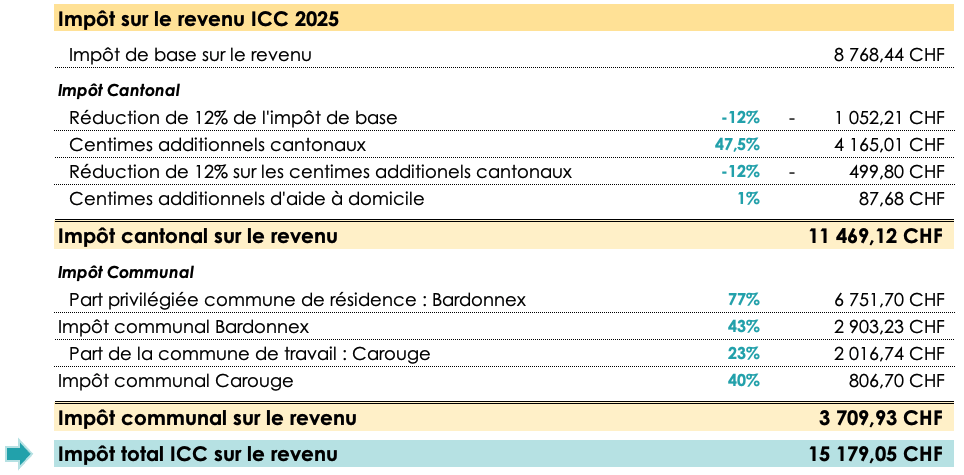

Comment calculer l’impôt cantonal à Genève ?

Si cela vous semble déjà étrange ou compliqué, croyez-moi, vous n’avez encore rien vu. Repartons de cet impôt de base et continuons étape par étape.

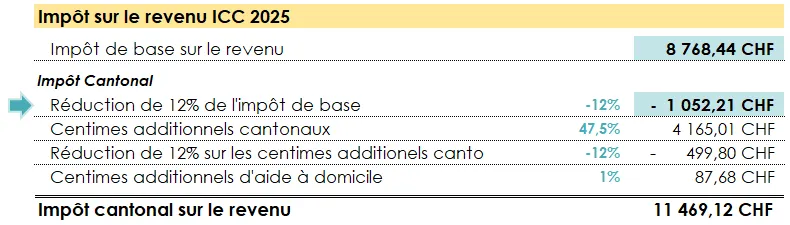

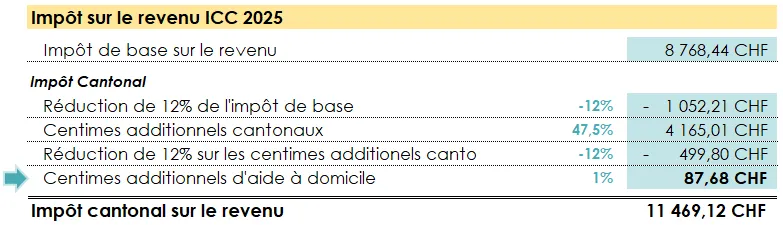

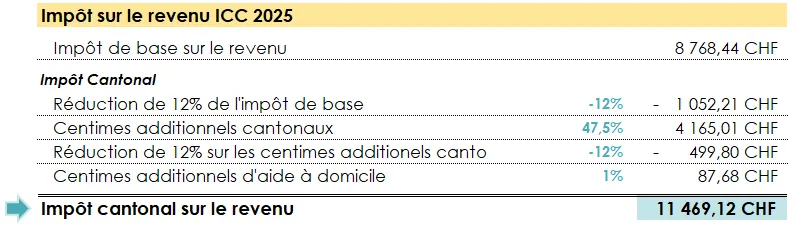

1. Réduction de 12% sur l’impôt de base.

Le canton de Genève retire gracieusement 12% de l’ICC de base.

Reprenons l’exemple de Chloé.

12% de son ICC (8’769 CHF x 12%) de base donne 1’052.2 CHF.

À retenir pour le calcul final.

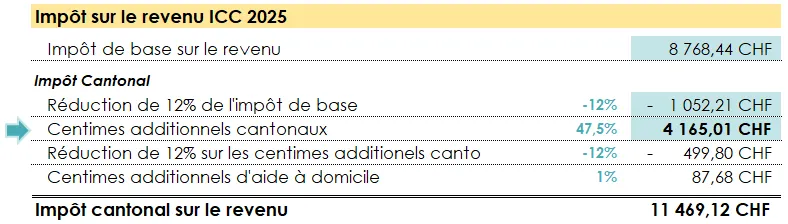

2. Ajout des centimes additionnels cantonaux.

Les centimes additionnels cantonaux sont exprimés en pourcents et désignent le montant que le canton souhaite prélever sur votre impôt de base. A Genève, il est de 47,5%. Autrement dit, tous les Genevois doivent verser 47,5% de leur impôt de base au canton.

Attention, le calcul est effectué à partir de l’ICC de base (et non pas à partir de l’ICC de base moins les 12%) : 8’769 CHF x 47.5 % = CHF 4’165.

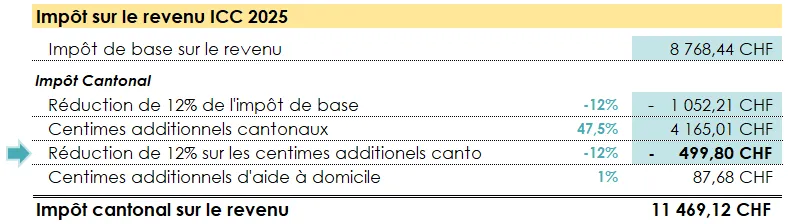

3. Soustraction de 12% sur les centimes additionnels cantonaux.

Cette fois, le canton retire 12% du montant calculé juste avant : CHF 4’165 x 0,12 = 499.8 CHF.

4. Ajout des centimes additionnels d’aide à domicile.

Quelle est cette aide à domicile ? Ce n’est pas clairement défini. Ce qui est sûr, c’est que ça existe et qu’il faut s’en acquitter.

L’aide représente 1% de l’ICC de base : 8’769 CHF x 0,01 = 87.68 CHF.

5. Il ne reste plus qu’à additionner ces montants.

En résumé, vous avez un ICC de base. Celui de Chloé est de 8’769 CHF.

Deux montants additionnels que les cantons appellent des “centimes”. Ceux de Chloé sont de 4’165 CHF + 87.68 CHF.

Et deux montants à soustraire. Ceux de Chloé sont de 1‘052.21 CHF et 499.80 CHF.

Dans notre exemple, l’impôt cantonal final est de 11’469.12 CHF.

Pour connaître votre impôt cantonal et communal (ICC) final, il faut encore ajouter l’impôt communal. Courage, on y est presque !

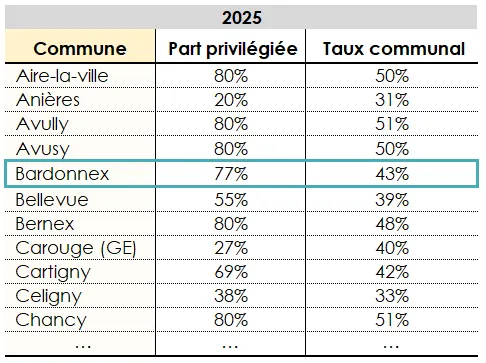

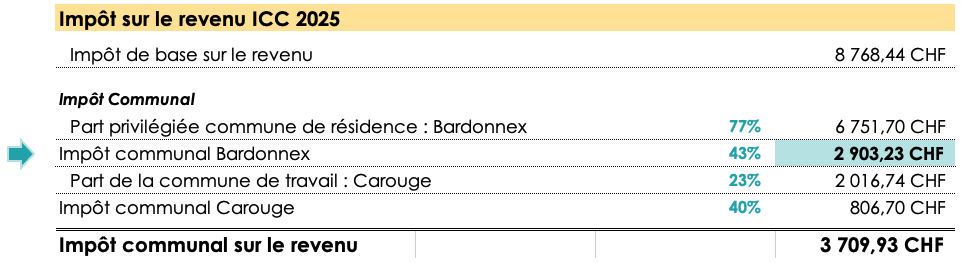

Comment calculer l’impôt communal à Genève ?

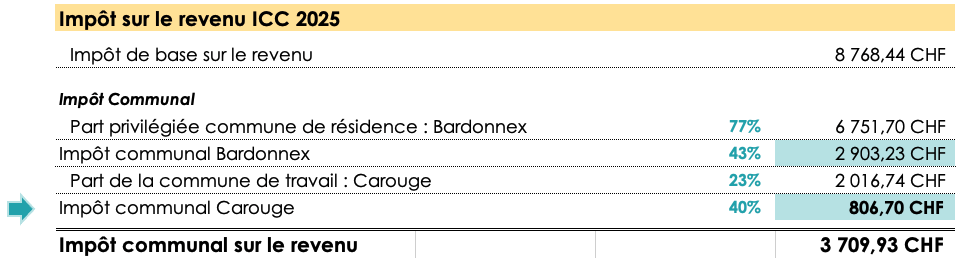

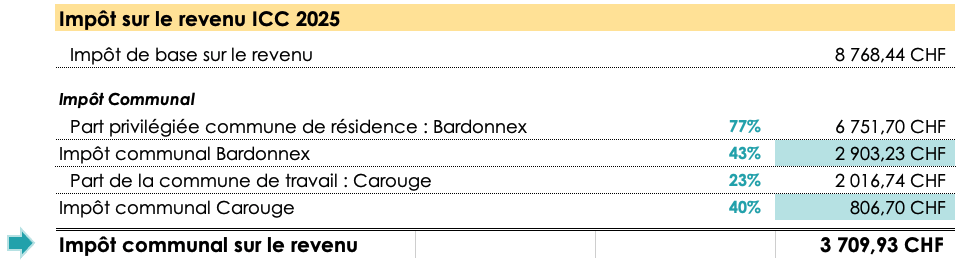

L’impôt communal, comme celui cantonal, est calculé en fonction de votre ICC de base.

Une part de votre impôt de base va à votre commune de résidence et l’autre à la commune dans laquelle vous travaillez.

La commune de résidence est prioritaire. Elle bénéficie de ce qu’on appelle une part privilégiée. Cette part est fixe. Le reste ira à l’autre commune.

La liste des taux est disponible sur le site du canton de Genève.

Chloé habite à Bardonnex dont la part privilégiée est de 77%. Le 23% restant sera touché par la commune de Carouge, où elle travaille.

Pour calculer l’impôt, il faut d’abord déterminer le 77% de l’ICC de base.

8’769 CHF x 0,77 = 6’751.70 CHF.

On voit que le taux d’imposition est de 43% à Bardonnex. On multiplie la part de l’impôt de base revenant à Bardonnex par son taux communal, soit :

6’751.70 CHF x 0,43 = 2’903.23 CHF.

Chloé doit verser 2’903.23 CHF à sa commune de résidence.

Pour connaître son impôt communal total, il lui reste à ajouter l’impôt à payer à la commune où elle travaille, Carouge.

Le 23% de l’ICC de base est de 2’016.74 CHF. Le taux d’imposition à Carouge est de 40%. Et 40% de 2’016.74 CHF nous donne 806.70 CHF.

L’impôt communal de Chloé est donc de 2’903.23 CHF + 806.70 CHF = 3’709.93 CHF.

Le calcul final de l’ICC.

On l’a vu, l’ICC de base n’est pas l’impôt final mais une base sur laquelle calculer les deux premiers niveaux d’imposition.

Pour connaître le montant de vos impôts cantonaux et communaux, vous n’avez plus qu’à additionner les deux montants fraîchement calculés.

Pour Chloé, c’est 11’469.12 +7’709.93 = 15’179.05 CHF !

Chloé est célibataire et peut-être que vous ne l’êtes pas. Dans ce cas, vous vous demandez sans doute si le calcul pour un couple marié ou pour un partenariat enregistré est le même.

Tout ce qu’on a vu au fil de cet article qui frôle le cours de mathématiques reste valable, à une exception près.

L’impôt sur le revenu genevois pour un couple marié ou un partenariat enregistré.

Quand vous êtes célibataire, le point de départ de votre calcul est votre revenu. De ce montant découlent le revenu imposable, l’impôt de base, etc.

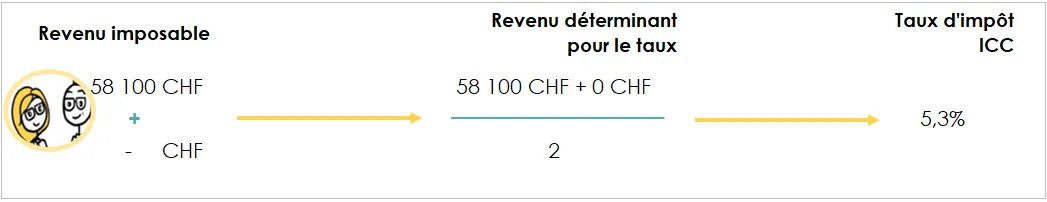

Quand vous êtes marié ou en partenariat enregistré, le revenu des deux parties s’additionne puis se divise en deux.

Le point de départ de votre calcul n’est donc plus le montant de vos revenus individuels, mais les revenus cumulés du ménage puis divisés en deux.

Par exemple, si Zoé gagne CHF 58’100 imposables et moi CHF 0, alors le calcul du taux d’imposition se basera sur CHF 29’050 (CHF 58’100 divisé par deux).

Un changement d’état civil impacte principalement le calcul de l’impôt de base. Voici un petit résumé des étapes permettant d’y parvenir :

Additionner vos revenus et les diviser par deux.

Le but de cette première étape sera de déterminer ce que nous appelons le revenu déterminant pour le taux. En effet, les couples mariés ont un revenu imposable et un revenu qui servira au calcul du taux – dans notre cas, CHF 58’100 imposable et CHF 29’050 déterminant le taux. Le canton de Genève appelle cela le “splitting intégral”. Pourquoi intégral ? Simplement car les revenus sont divisés par 2 !

Se référer au barème des taux communaux et cantonaux de l’impôt sur le revenu, et rechercher le revenu déterminant le taux (CHF 50’000).

On a un peu tronqué le tableau, qui reste disponible plus haut dans cet article:

Repartir pour le calcul de l’impôt de base, selon ces nouvelles valeurs :

- Impôt de la tranche précédente: CHF 667.50,

- On y ajoute celui de notre tranche : (29’050 CHF – 26’961 CHF) x 10 % = CHF 208.90,

- On obtient un premier impôt de base, mais attention, cette fois provisoire : CHF 667.50 + 208.90 = CHF 876.40,

- On calcule le taux applicable : CHF 876.40 / 29’050 = 3.02 %,

- On applique ce taux au revenu imposable du ménage = 3.02 % x CHF 58’100 = 1’752.6 CHF.

Voilà, nous avons au moins déterminé l’impôt de base pour notre couple marié ! Mais, à nouveau, on ne s’arrête pas là. Il faut encore calculer l’impôt final, en passant par les méandres du calcul cantonal et communal, que nous avons déjà détaillés plus haut. Si vous décidez de vous lancer dans cette ultime étape, courage, c’est un exercice exigeant !

De notre côté, nous nous arrêterons ici pour l’exemple.

Sachez toutefois que si vous avez besoin d’un peu de renfort, FBKConseils reste disponible pour vous accompagner de manière personnalisée. Enfin, n’oubliez pas que les déductions possibles diffèrent légèrement selon votre situation. Elles sont en général un peu plus avantageuses pour les couples mariés ou les partenariats enregistrés, même si cela ne suffit pas toujours à rendre le mariage fiscalement intéressant.

Ce court paragraphe ne couvre peut-être pas tous les aspects liés au mariage et à la fiscalité, et vous avez raison. C’est justement la raison pour laquelle nous avons rédigé un article complet dédié au sujet : Le mariage et les impôts à Genève.

L’impôt sur le revenu à Genève pour les parents séparés ou divorcés, avec garde alternée : le splitting partiel

Quid des parents séparés devant, chacun à parts égales, assumer la charge des enfants que l’administration fiscale préfère d’ailleurs appeler des “charges de famille” ?

Pour ces cas, le canton de Genève a récemment introduit le “splitting partiel”, qui accorde, malgré un statut de célibataire, un taux d’imposition un peu plus léger.

Concrètement, au lieu de diviser le revenu imposable par deux (comme pour les couples mariés), le revenu déterminant pour le taux d’imposition est obtenu, pour chaque parent célibataire, divorcé ou séparé, résidant dans le canton de Genève et vivant avec au moins un enfant, en divisant le revenu imposable par 1,8.

La suite, vous la connaissez : il ne reste “plus” qu’à déterminer l’impôt de base, puis l’impôt communal, cantonal, et enfin l’impôt total (ICC).

Et l’impôt fédéral ?

Pour connaître le montant total de vos impôts sur le revenu à l’année, il faut encore ajouter l’impôt fédéral direct.

S’il vous reste encore un peu d’énergie, je vous invite à consulter l’article dédié au calcul de l’IFD (impôt fédéral direct).

Et l’impôt sur la fortune ?

Enfin, pour connaître le montant total de vos impôts pour une année, vous devez prendre en compte l’impôt sur la fortune.

Il est plus facile à calculer et je vous dévoile comment faire dans l’article dédié à l’impôt sur la fortune à Genève.

Et après… c’est la lumière au bout du tunnel ! En additionnant l’ICC, l’IFD et l’impôt sur la fortune, vous obtenez le montant total de vos impôts.

Si vous avez tout lu, je vous tire mon chapeau.

Le calcul des impôts est un marathon mathématique. J’ai des courbatures au cerveau. Je vais me reposer.

Vous avez des questions ? Nous sommes à dispo, n’hésitez pas à nous contacter.

Comment FBKConseils peut vous accompagner pour l’impôt sur le revenu dans le canton de Genève ?

Chez FBKConseils, notre spécialité est la fiscalité des particuliers, que vous soyez Valaisan, Vaudois ou Genevois. Nous sommes en mesure de répondre à toutes vos questions et, mieux encore, de vous accompagner dans toutes vos démarches liées à votre charge fiscale.

Un rendez-vous d’introduction sans frais

Depuis notre création et encore en 2026, FBKConseils propose à ses clients, ainsi qu’à toute personne ayant des questions, un premier rendez-vous d’introduction sans frais d’une vingtaine de minutes.

Ce moment permet de répondre à vos interrogations et de vous expliquer plus en détail notre manière de travailler.

Assistance pour votre déclaration d’impôt dans le canton de Genève

Rien de plus classique : nous offrons à tous nos clients une assistance complète pour la réalisation de leur déclaration d’impôt annuelle.

Formation pour votre déclaration d’impôt

Depuis quelque temps, nous proposons des sessions de formation pour vous aider à mieux déclarer vos revenus et votre fortune. Ces formations permettent à ceux qui le souhaitent de gagner en autonomie pour les années à venir et de mieux comprendre le processus de taxation.

Vérification de votre décision de taxation

Chaque année, FBKConseils est surpris par certaines décisions de taxation de nos clients. L’administration fiscale peut parfois apporter des modifications significatives par rapport à ce qui était initialement prévu, et comme tout le monde, elle peut aussi commettre des erreurs. C’est pourquoi la vérification de votre décision de taxation est presque aussi cruciale que la réalisation impeccable de votre déclaration d’impôt.

Simulations fiscales

Nous recommandons à tous les contribuables confrontés à des changements de vie importants — déménagement, mariage, naissance d’un enfant, augmentation ou diminution de salaire — d’anticiper au mieux les impacts fiscaux de ces événements. Chez FBKConseils, nous sommes en mesure de réaliser toutes ces simulations et, si possible, de vous proposer des optimisations.

Voir les 8 commentaires

21h09

Bonjour,

Je vais prochainement travailler à Genève en tant que frontalier, comment se passe dès lors l’imposition communale ?

Merci d’avance

15h40

Bonjour,

Merci pour votre commentaire.

Alors si vous résidez en France et que vous travaillez à Genève, il n’y pas 3 couches d’imposition comme pour les personnes imposées ordinairement (commune, canton, confédération). Vous serez soumis à l’impôt à la source et serez ponctionné chaque mois directement sur votre salaire. Vous pourrez demander chaque début d’année si vous souhaitez faire valoir des déductions, de remplir une déclaration d’impôt mais cela n’empêchera pas d’être imposé à la source.

18h02

Bonjour. Nous sommes deux personnes qui désirent habiter le même logement. Actuellement, nous vivons chacun dans notre appartement. Nous sommes tous les deux aux SPC. J’ai intentent ion de devenir sous locataire dans l’appartement de ma compagne. Pas mariés, pas de partenariat, juste une sous location déclarée à la régie pour un montant de 600.- par moi. Actuellement nous payons donc séparément nos impôts personnels. Que se passera-t-il dans cette situation. Nos revenus seront-ils cumulés, ou rien ne changera sauf que ma compagne percevra 600.- de SPC en moins, C’est ce que l’on nous à dit. Merci de votre réponse. Meilleures salutations. LEIBUNDGUT Jean- Claude.

11h24

Bonjour,

Un grand grand merci pour votre post sur le calcul des impôts. Vous avez réussi à rendre quelque chose d’incompréhensible plus clair et bien expliqué. C’est sympa !

Petite question concernant la part privilégiée et les centimes additionnels cantonaux. Qu’en est-il lorsque qu’un contribuable genevois travaille à l’extérieur du canton de GE ?

Merci et très bonne journée.

11h42

Bonjour, merci pour votre commentaire ! 🙂

Alors dans le cas où vous vivez à Genève, mais n’y travaillez pas, au niveau des impôts communaux, 100% reviendra à la commune de vie. Il n’y a aucun changement pour les impôts cantonaux qui ne sont pas impactés par la commune de travail.

19h51

Merci bien pour cet article si clair! Je me permets de vous poser une question sur le propos suivant: « Par exemple, si Zoé, ma femme, et moi-même gagnons à deux 100’000 CHF net, alors le calcul sera effectué sur une base de 50’000 CHF de revenu net chacun. » Qu’est-ce qu’il se passe si Zoé est résidente fiscale dans un autre pays (Italie), où elle réside stablement, alors que vous restez résident de Genève? Vos impôts sont toujours calculés sur la moitié du revenu net du couple? Merci!

14h20

Bonjour,

Merci beaucoup pour votre article très clair et sympa à lire !

Comment calculer les centimes additionnels communaux (lieux de travail) lorsque l’entreprise déménage en cours d’année et change de commune ? Faut-il proratiser au mois / au jour…?

Merci d’avance !

14h47

Merci pour votre commentaire, généralement lorsqu’il s’agit d’impôt c’est le lieu au 31.12 de l’année fiscale qui fait foi. Cela doit être aussi le cas en cas de changement de commune par l’entreprise.

En espérant avoir pu répondre à votre question

L’équipe FBKConseils

Comments are closed.